ロボアドバイザーについて調べてみて、さてどうしたものかと悩む方もいるのではないでしょうか。どっちがお得かということは、両者の違いを検討してみればすぐにわかります。

今回は、ロボアドバイザーの運用一任型とアドバイス型はどのように違うのかを分析してみました。

目次

ロボアドバイザーは2種類ある

そもそもロボアドバイザーは、投資信託の一種です。従来は投資のプロに代行してもらっていたものを、AIによるアルゴリズムで代行してもらうようにしたものと言えます。従来の投資信託と違って、プログラムなので人件費がかかりません。

このため、ロボアドバイザーは投資信託の中でも手数料が安いという特徴があります。THEO(テオ)やWealthNavi(ウェルスナビ)に代表される国内のロボアドバイザーは、2018年時点で18社が提供しています。

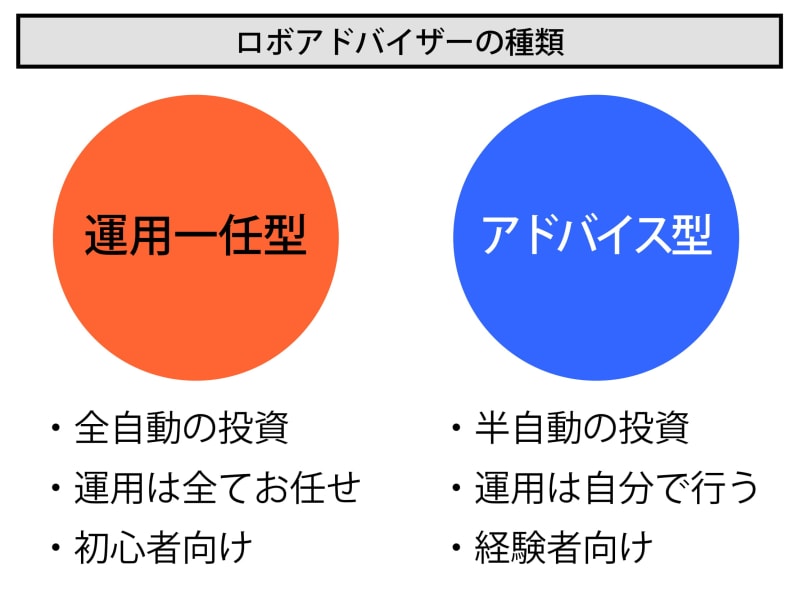

いかにも数が多くて迷いそうですが、基本的には「運用一任型」か「アドバイス型」のわずか2種類に分類することができます。まずはどちらの種類で投資をしたいのか決めてしまえば、業者選びも楽になります。

運用一任型とは

現在、急速にロボアドバイザーが普及していますが、種類は2つだけという点は特に変わっていません。運用一任型は、投資に必要なほぼ全ての作業をプログラムにより完全自動で行うことができます。

具体的には「容認できるリスクの設定」「リスク許容度に基づいたポートフォリオ(何にどれくらい投資するべきかを分析したレポートのようなもの)の作成」「投資する商品の選定及び発注」「再投資」「リバランス(相場に合わせた投資バランスの見直し作業)」といった作業です。

投資の一切を任せ、完全放置できるのが運用一任型の特徴です。

アドバイス型とは

アドバイス型は、「容認できるリスクの設定」や「リスク許容度に基づいたポートフォリオの作成」などの部分はプログラムに任せ、「投資する商品の選定及び発注」や「再投資」など、実際の取引の部分は自分で行う方式です。

運用一任型と比較すると利用できる機能が限られているため、アドバイス型はイメージ的には半自動型といったところです。

投資の一切を任せるなら完全放置ができる運用一任型、運用の仕方などの分析は任せるが投資自体は自分で行うならアドバイス型が適しています。

運用一任型とアドバイス型のメリットの違い

両者にはそれぞれどのようなメリットがあるのでしょうか。次はメリットの違いに注目してみましょう。

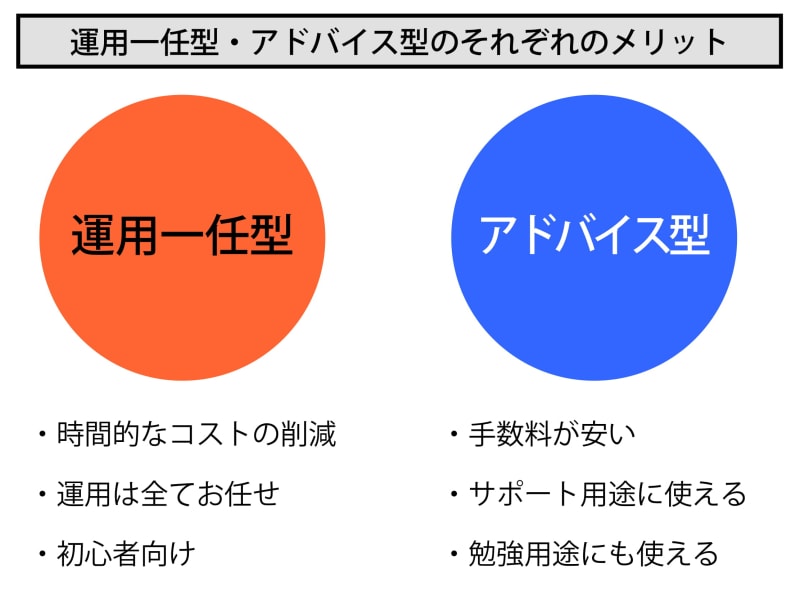

運用一任型のメリット

運用一任型の場合、自分でやることと言えば入金作業ぐらいのものです。つまり、時間的なコストを限りなくゼロにすることができます。

「投資をしようにもなかなか時間の確保ができない」という経験者でも、全てを自動でやってくれるのであれば、気軽に続行することができます。

この全くといっていいほど手間のかからない運用一任型こそが、ロボアドバイザーの真骨頂と言う人もいるくらいです。

また、投資の知識が乏しくても自分が直接取引をするわけではないので、あまり影響がありません。

これは、中高年や主婦層など、これまで投資とはあまり縁がなかったと思える人たちが参入していることからも伺えるのではないでしょうか。

アドバイス型のメリット

これに対してアドバイス型は、すでに投資経験を持っている人が、自身の取引をサポートするものとして使用することができます。経験者ならポートフォリオの分析があれば、後は自分の手で行なえます。

また、未経験者でも勉強のためにあえてアドバイス型を使うことも考えられます。勉強のために投資の本を読んでから実践するのであれば、実際に取引しながら勉強したほうがわかりやすいからです。

ただ、投資は安全に運用ができる分散投資が基本とはいえ、何もわからないまま分散投資を行うにはさすがに労力がかかりすぎます。それなら、アドバイス型を導入して勉強したほうが楽にもなるでしょう。

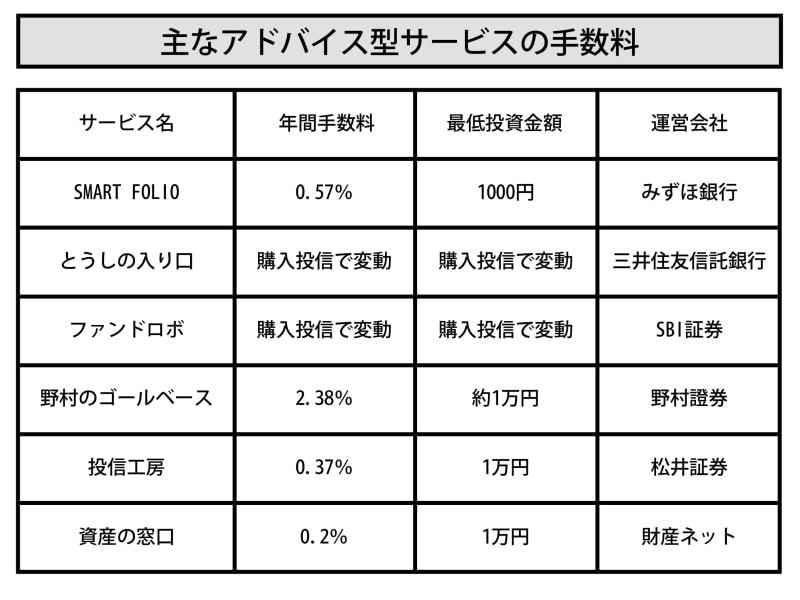

アドバイス型の場合、年間手数料が0.2~0.5%程度と運用一任型より安く設定されています。

ロボアドバイザーを提供している会社によっては、購入した投信によって手数料が変わってくるところもあります。一部に例外はあるものの、運用一任型よりは安くできると見て問題ありません。

運用一任型とアドバイス型のデメリットの違い

ロボアドバイザーは、長期間の運用を前提として投資方法であるため、運用一任型にしろアドバイス型にしろ、短期間で大きく儲けるには不向きという点ではどちらも共通しています。では、デメリットを比較してみるとどんな違いがあるのでしょうか。

運用一任型のデメリット

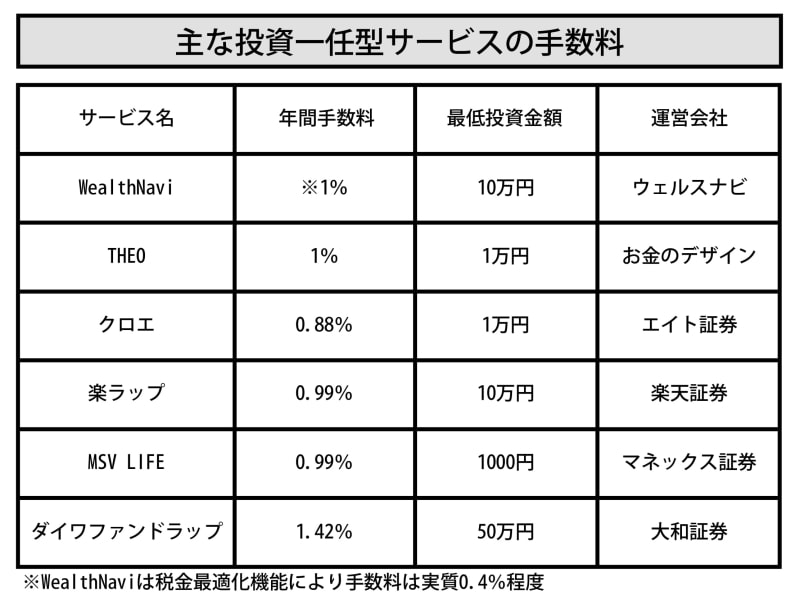

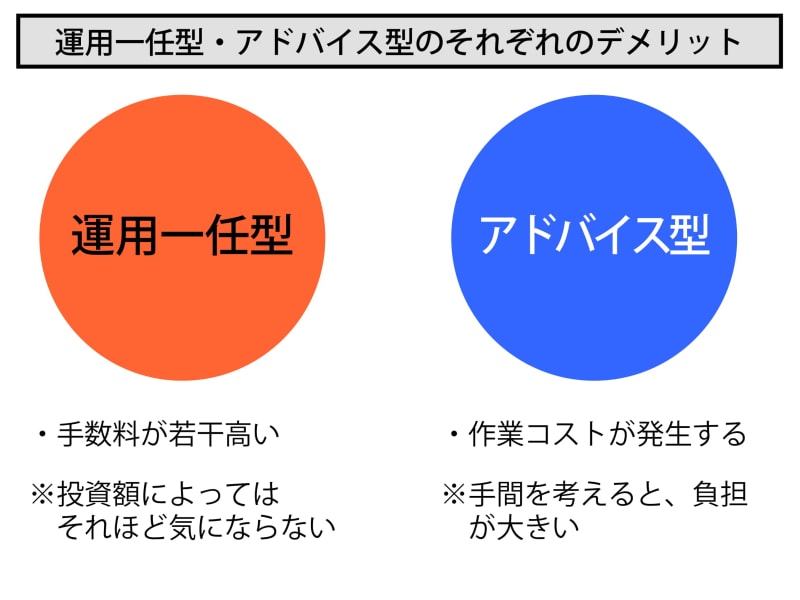

運用一任型は、サービスがアドバイス型より手厚い分、手数料が若干高くなります。年間手数料は投資資金のおおよそ0.8%~1.0%程度です。

100万円預けた場合は約1万円、1000万円預ければ約10万円程度が手数料として差し引かれます。大まかにはアドバイス型の2倍程度の額です。見方を変えれば、1%程度の手数料さえ支払えば全て自動での運用ができるのです。

コストが大幅に削減できることを思えば、デメリットらしいデメリットには見えないかもしれません。

アドバイス型のデメリット

アドバイス型の場合は、手数料が運用一任型の半額程度(年率0.2%~0.5%程度)で済みますが、自分自身で投資を行う手間を考えると、時間的なコストが発生します。

もちろん、投資の勉強時間も確保しなくてはならないでしょう。ロボアドバイザーの運用一任型とアドバイス型のデメリットの違いは「時間を取る」か「お金を取る」かの違いだと言えます。

手数料は安くできますが、自分で投資するのを「手間」と考えると負担が大きいと言えます。

運用一任型がおすすめな方

特徴やメリット・デメリットを踏まえると、運用一任型が向いているのは以下のような人です。

投資をする時間がない人

投資の知識のない初心者

日頃、仕事などで忙しいとなかなか投資を行うことができません。僅かな時間で投資をするにしても、チャンスを逃してしまうということも少なくありません。

全てをお任せできる運用一任型は、時間に縛られることがないので、忙しくても仕事に専念することができます。

気になったときだけチェックしたり、投資の仕方を見直したりすればいいだけです。また、投資を行うにはもちろんそれなりに知識が必要になるものです。例えばFXや仮想通貨での取引では、値動きがどのように動くのかを予測しなくてはなりません。

この予測のために、世界各国の経済動向を調べたり、様々な取引手法を勉強するわけです。つまり、自分でやろうとすると、どうしてもまとまった時間が必要になってきます。「時間が厳しい。勉強の時間もない!」という方には、運用一任型が適しています。

アドバイス型がおすすめな方

アドバイス型は、投資は自分で行うというスタイルなので、やはり投資経験者におすすめです。投資の方針を決めたり分散投資をするためのポートフォリオを作成する機能は、経験者でも十分に役立ちます。自分で調べるよりも時間の短縮ができるからです。

また、ポートフォリオはプロに相談してみるという方法も考えられますが、そうなるとロボアドバイザーよりも手数料がかかる可能性があります。安い手数料で手間もかけたくないならアドバイス型を利用するのがいいでしょう。

筆者がおすすめするのは運用一任型

それらを踏まえた上で、筆者がおすすめしたいのは、やはり運用一任型のほうです。理由は簡単。まず、アドバイス型を含めて自分で投資を行う場合は、富豪でない限り効率の悪いお金の稼ぎ方だからということ。

そして、運用一任型は時間的なコスト削減の効果が大きいこと。さらに、銀行預金と感覚的にほとんど変わらないことが挙げられます。

理由1.自分で投資するのは効率が悪い

なぜ投資は、富豪でないと効率が悪いのでしょうか。例えば、AさんもBさんも投資で儲かるようになるために、勉強に1000時間を費やしたとします。Aさんは、年間利率200%を叩き出しましたが投資資金は10万円です。

一方、BさんはAさんに比べると年間利率10%の成果しか出せませんでしたが投資資金は1億円でした。この場合、Aさんの儲けは10万円ですが、Bさんの儲けは1000万円です。同じ時間を費やし、Aさんのほうがはるかに高い成果を出しているも関わらず、Bさんのほうが100倍も効率的です。

投資額が少ないのであれば、まだアルバイトをしたほうが儲かると感じることでしょう。

理由2.運用一任型なら時間的なコストがかからない

しかし、これがコストをかけずにお金が手にできるという状況であれば、金額がいくらであろうと効率を意識することはありません。自分が何かをしている間に、自動でお金を稼ぐ方法が増えたとなれば、わずかな額だとしてもむしろ効率がいいと感じるはずです。

運用一任型の場合、基本的に入金作業以外は労力がかからないので、逆転の発送が可能になるわけです。時間をかけて必死に勉強し、その結果として100万円が110万になったとしても「割に合わない」と思うでしょう。

しかし、時間をほとんどかけることなく、何もしないでいても100万円を110万円にすることができるとしたらどうでしょうか?何もしないという条件であれば10万円であっても「得した!」と感じますよね。

ロボアドバイザーの運用一任型は「時には減ってしまう可能性もあるものの、コスト0で今の銀行に預金するより資産を増やせる可能性がある」ということです。

この「減ってしまう可能性」というのも、どの程度のリスクなら許容できるのか、自分で選ぶことができます。例えば、10万円投資したら1年後に12万円になるが、5万円まで減ってしまう可能性もあるとします。

「半額になるのはリスクが高すぎる」と思ったら、そういう投資はしないようにすればいいのです。5万円ではなく8万円なら納得できると思うなら、それが自分の許容できるリスクであることがわかります。

運用一任型であれば、後はこのリスクの範囲内で投資を行ってくれるのです。

理由3.預金するのと感覚はいっしょ

日本人は、文化的にあまり投資に慣れているとは言い難い面があります。高度経済成長時代や1990年代のバブル崩壊前までは、普通預金の利息でも2~3%と今よりも断然高い時期を過ごしてきたからでしょう。

投資を行わずとも、預金で十分という時代があったのです。現在のような超低金利になるなど誰が想像したでしょうか。預金が頼りにならなくなってしまったということが、今の投資の人気に結びついていると考えられます。

しかし、運用一任型は前述しているように全自動で行うため、入金以外に何かをすることはありません。つまり、預金しているのと感覚はほとんどいっしょだということです。現在の預金では「お金が減る心配はないが、利率0.01%程度のため増えることもない」という状況です。

ロボアドバイザーの投資一任型では、「お金が減るリスクは多少あるが、利率10%程度で増やせる可能性がある」という状況に変更できるようなものなのです。

まとめ

ロボアドバイザーは投資信託の一種です。大きく利益を得ることはできませんが、長期的な観点で資産を増やすことが期待できます。特に投資の全てを任せることのできる投資一任型は、時間的なコストがかかりません。

たとえ、投資している額が小さいとしても、自動でお金を稼ぐ手段を作り出すことができるのです。もちろん、投資なので損失が発生する可能性もありますが、そのリスクの程度も自分で選べます。この先、日本は人口の減少により、国民一人あたりの負担が増えることが懸念されていますが、収入は思うように増加していません。

これまで通りの預金を続けているだけでは資産は減る一方になりかねないのです。預金と同じ感覚で投資をしたいのであれば、ロボアドバイザーの投資一任型を検討してみてはいかがでしょうか。