年間でわずか0.01%。現在の、主要銀行の金利です。1990年代の定期預金での金利は5.78%でした。100万円も預ければ年間で6万円近くも貰えたのはバブル崩壊前の話です。現在は100円にしかなりませんから、現在の金利が如何に低くなっているかがわかります。

さて、日本の人口が減り続けている昨今、国民一人あたりの負担はまだまだ増えていく可能性はあります。問題なのは、資産を寝かしておいたところで減っていく一方になりかねないということです。こんな将来に対して不安を抱えたとしても、何も不思議なことではありません。

現状の金利が続く限り、資産を守っていくにはある程度の投資は必要なのではないでしょうか。それでも、もちろんリスクを負うことにためらいを感じる人もいるでしょう。投資の世界も、今はIT技術が用いられる時代です。

ロボアドバイザーを使った投資手法は、フィンテック(ファイナンス・テクノロジー)を駆使した取引方法だと言えます。これからは、ただ黙って資産が減っていくのを見ているだけか、資産を守るために投資をするか選ばなくてはなりません。

ノーリスクというわけにはいかない時代ですが、最先端のテクノロジーによって、投資の世界もより身近になってきていると言えます。将来のことを見据え、ロボアドバイザーを使って投資の世界を覗いてみましょう。

目次

ロボアドバイザーとは?

ロボアドバイザーは、コンピュータープログラム(AI)を使って資産運用を本人の代わりに行ってくれるサービスです。自分の代わりに投資をしてもらうのが、投資信託です。その一種ともいうべきサービスで、AIに投資のアドバイスをしてもらったり、取引の全てを代行してもらうことができます。

一見すると、それまで投資のプロに代行してもらっていたものが、AIに置き換わっただけのように見えます。ところが、富裕層向けのサービスであったものが、ロボアドバイザーによって低コスト化されている点が異なります。

投資信託のいいところは、プロに代行してもらうことで、自分で投資の判断をするよりもリスクを減らせることです。しかし、資産が少ない場合は代行してもらう運用コストが気になって頼みづらいという問題がありました。

ロボアドバイザーに期待できることで、低コスト化によって少ない資産しかない人でも、投資信託を行えるということです。コストは、何も運用に必要なお金のことだけではありません。「年収はいくらか?」「資産はどれくらいか?」「運用目的は?」といった簡単な質問にいくつか答えるだけで、自分に最適な運用方針を自動で選んでくれるのです。

つまり、コストには「お金」という意味と「時間」という意味も含まれています。

資産の分配、金融商品の選択、再投資、積立、計画の見直し(リバランス)、場合によっては確定申告を行うのが投資というもので、それなりに時間がかかるものです。ロボアドバイザーは、種類によってはこうした作業さえ全て自動で行なえます。この場合、本人がやることといったら口座に入金するぐらいもの。

銀行に預けるのと似た感覚で、何もしなくても自分の意向に沿った投資ができるということです。「投資をしている時間がない」という人にとっても、ロボアドバイザーが如何に魅力的なのかわかるのではないでしょうか。ロボアドバイザーはAIを活用しているプログラムなので、パソコンやスマホなどインターネットさえ使えれば利用することができます。

発祥はアメリカで、2000年代にはすでに原型となるサービスがあったと言われています。ロボアドバイザーができた年がいつなのか定かではありませんが、市場規模は10年間で約70倍まで膨らんだという意見も。

2011年12月には、ロボアドバイザーの先駆的存在であるアメリカのWealthfront社がサービスを開始しました。3年ほどで預かり運用試算が20億米ドル(約2400億円)に達しています。セルリ・アソシエイツの試算によると、アメリカのロボアドバイザーの市場規模は2021年には3850億米ドルに達すると見られています。

日本円に換算すると、約46兆円もの規模です。

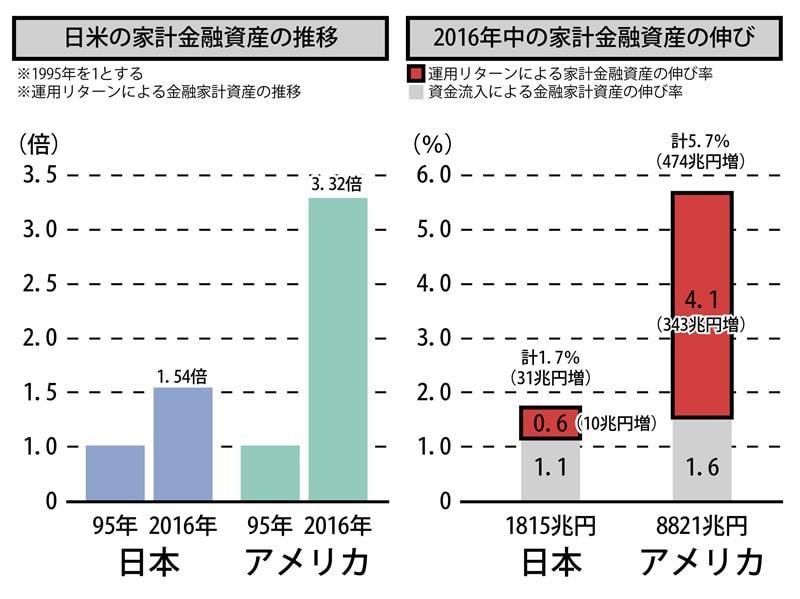

日本では、2020年までに約5兆円の規模に拡大すると予想されています。しかし、金融庁の「平成28事務年度 金融レポート」によると、1995年から2016年の間にアメリカの金融家計資産は3.32倍まで伸びているのに対し、日本では1.54倍にしか伸びていません。

資金流入による家計金融資産は、日本が1.1%、アメリカは1.6%とほぼ変わらないにも関わらず、アメリカのほうが倍近く伸びているのです。運用リターンによる家計金融資産では日本が0.6%であるのに対し、アメリカは4.1%なので、日本とアメリカの金融家計資産の差は殆どが運用資産の差であることがわかります。

もちろん、この運用リターンの成果の全てがロボアドバイザーによるものとは断言できません。しかし、急成長している市場規模を考慮しても、ロボアドバイザーの期待が特に高まっていることは間違いないでしょう。

ロボアドバイザーの普及がより進めば、今後の投資は経験などのテクニックより、情報によって差がつくようになるかもしれません。「いかに動くか」ではなく、「どれだけ早く動くか」が重要になってくるものと考えられるからです。

ロボアドバイザーの種類

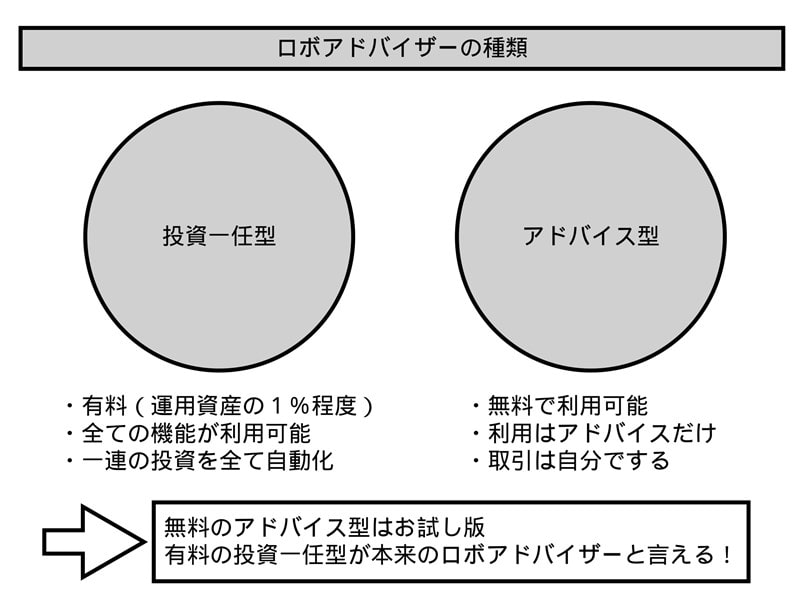

ロボアドバイザーは、「アドバイス型」と「投資一任型」の2種類があります。アドバイス型は無料で一部機能が利用できる簡易版、投資一任型は有料であるもののロボアドバイザーの機能を全て利用できる完全版だと言えます。両者の違いをもう少し詳しく見ていきましょう。

アドバイス型は、自分に適した運用スタイルやスタイルに基づく投資方法、資産配分などを提案してもらうことができます。提案はしてもらえますが、実際の取引は自分自身で行わなくてはなりません。時間に余裕があり、取引も自分の手で行いたいという人に適しています。

一方、投資一任型は提案から取引まで、まるまる全てを自動で行うというものです。日々が忙しくてなかなか時間が取れない人や、取引を代行してもらいたい人に適しています。

ロボアドバイザーのメリット

金融サービスを展開する大手のアイテ・グループの調査によると、日本でも2016年から2020年の間に預かり資産が1兆円を超すと予想されています。2016年時点での預かり資産が約240億円であることを考えると、非常に急成長をしていることがわかります。また、利用者の8割近くが若年層とされているのも、

- 中高年層に比べるとIT慣れしているので、抵抗が少ない

- 年金制度の維持が困難なことから、今のうちに資産を作る必要がある

などの理由があるのではないでしょうか。

ロボアドバイザーはなぜ急成長しているのでしょうか。

それには以下のようなメリットがあるからと考えられます。

- 知識がなくても始めやすい

- 1万円程度の少額からでも投資が可能

- 金融サービスの中でも手数料がほとんどかからない

- 手間がかからない

メリット1. 知識がなくても始めやすい

投資の知識があるに越したことはありませんが、ロボアドバイザーは予備知識なしでも始めることが可能です。口座さえ開設すれば、すぐに始めることは可能です。もちろん、ロボアドバイザーに限らず金融商品の知識が全くない状態で、投資で利益が出せるかというと疑問に感じます。

しかし、だからといって「知識を身に着けてからとりかかろう」としても、大きな手間がかかってしまいます。また、知識を身に着けた時点では有効でも、実際に取り掛かる頃には役に立たなくなってしまう知識というものもあります。

現代は、変化が目まぐるしい時代だからです。したがって、投資を行いながら知識を身に着けていくぐらいがちょうどいいスタンスだと言えます。

ロボアドバイザーは、AIのアドバイスが得られるので、全くゼロから始めるよりよっぽど楽に取り掛かることができるのです。

2. 1万円程度の少額からでも投資が可能

若年層でも利用している人が増えている理由の一つに、少額でも投資ができるということが挙げられるでしょう。仮に「100万円はないと口座開設できない」という場合、すぐに用意できるという人は比較的限られています。

それに比べ、「1万円から10万円程度でできる」となれば、より多くの人が参入しやすいと感じるはずです。

3. 金融サービスの中でも手数料がほとんどかからない

ロボアドバイザーは手数料が殆どかからないサービスです。まず、年間の運用手数料として、運用資産の1%程度がかかります。10万円を預けていれば、年間で100円程度が手数料として引かれます。

また、投資する際にも手数料がかかりますが、こちらも年率で計算されます。

4.手間がかからない

コストは、お金の他に時間の意味もあるというのは前述した通りです。ロボアドバイザーは、従来人の手で作業していたものを、プログラムで自動化しているため、時間がかかりません。投資一任型を利用する場合、運用の手数料は発生しますが、やることは入金作業だけで残りの作業は全て自動化されるのが大きな魅力です。

アドバイス型の場合は提案だけでなので、実際の投資や確定申告などの手間は発生します。ただし、ロボアドバイザーの口座は、源泉徴収ありの特定口座、源泉徴収なしの特定口座、普通口座の3つがあります。源泉徴収ありの特定口座を選んでいる場合は、確定申告が不要になります。

ロボアドバイザーのリスク

AIのアドバイスが得られるだけでなく、全ての作業を自動化させることで人気を集めているロボアドバイザーですが、もちろん完璧な投資方法というわけではありません。リスクとして強いて挙げるとすれば、急激な予測は変化できないこと、収益を出すのに時間がかかること、元本割れを起こす可能性もあることの3つが考えられます。

基本的にはローリスク・ローリターン型の投資ができるので、「銀行に預けたときよりも大きな利子が手に入るが、損失を出す場合もある」と考えるぐらいが妥当なところです。

条件に応じた細かいデメリット

リスクというほどのものではありませんが、条件によってはデメリットが発生します。まず、ロボアドバイザーの全機能が使える投資一任型は手数料(資産運用の年率1%程度)が発生します。また、投資一任型ではNISA(少額投資非課税)非対応となっています。

NISAは、2014年1月からスタートした非課税制度です。

この口座を開設すると、年間120万円以下の投資であれば、得られた利益に課税がされないので、利用している人もいるのではないでしょうか。非課税となる期間に制約があったり、損失が出ても課税対象になってしまうケースもありますが、利益が出た場合に20%近くの課税がなくなるのは大きな魅力です。

投資一任型では、自動での投資が年間120万円以下という上限枠を越えてしまうこともあるため、現状は対応していないようです。どうしてもNISAを使用したいなら、アドバイス型を使って投資を自分でするしかないでしょう。

ただし、アドバイス型は運用費こそかからないものの、提案された内容を実行できるだけの知識と時間が必要になります。

投資をどう見極めるか?

ロボアドバイザーの投資において最も重要なのは「自分がどういう投資をしたいのか」について徹底的に考えることです。例えば、ロボアドバイザーで期待できる平均利回り10%程度について考えてみましょう。10万円を投資した場合、年間で1万円増やせる計算です。

この1万円が思ったより多いと感じるか、少ないと感じるかで投資の仕方が変わってくると考えられます。少なくとも、ロボアドバイザーでどれくらい資産を増やすことができそうか、イメージがついたのではないでしょうか。資産を運用する目的を踏まえ、目標やリスクの許容度について決めましょう。

ロボアドバイザーは提案型であれば無料で利用できるものが多いですが、自分でやる手間を考えると、やはり投資一任型を選択している人が多いようにも思えます。では、初心者にとって提案型は利用できないのかというと、使い勝手を確かめるためにまずは無料を使ってみることが考えられます。

ロボアドバイザーを始めるために聞かれる質問はだいたい5~15問程度です。特に「リスクをどの程度許容できるか」という質問は必ずといっていいほど含まれています。ロボアドバイザーは、投資一任型であればほとんど全自動であるため、「銘柄はどこがいい」とか「どこに投資すればいいか」などは考える必要がありません。

リスク分散もロボアドバイザーが提案してくれます。よりリスクを分散させたいのであれば、投資の対象が異なるロボアドバイザーに複数登録するという手も考えられます。入金額や利回りのみが注目されやすいですが、入金額だけでなく最低出金額が決まっている場合もあることに注意が必要です。

入金したはいいけど、資産の金額によっては自由に出金することができないというケースもあります。提案型をいくつか試し、自分に必要なサービスが何であるかを確かめたら、後は投資一任型で任せてしまうのがおすすめです。

コツコツ稼ぎたいならおすすめ

ロボアドバイザーは自動で取引が可能なため、時間を気にする必要がありません。タイミングを計る必要もないので、精神的にも楽な金融サービスだと言えます。やることは入金と、ときどき様子をチェックするくらいのものです。

がっぽり儲かるということはまずないでしょうが、なるべくリスクを回避して慎重に稼ぎたい人にはおすすめです。

「株やFX、不動産や投資信託は知識がないからできない」という人でも、ロボアドバイザーの投資一任型さえ選べば、銀行に預金するのと感覚的にはほとんど変わらないでしょう。手数料と多少のリスクはやむなしと思えるなら、銀行の利子以上の利益を手にする可能性は十分あると考えられます。

投資できる資産さえあればすぐにでも始めることができるので、まずはアドバイス型を使ってロボアドバイザーの感触を確かめてみましょう。気に入ったら投資一任型に切り替えて、AIによる自動投資に任せてみてはいかがでしょうか。