目次

アセットアロケーションとは

アセットアロケーションの重要性

【タイプ別】おすすめのアセットアロケーション

ここでは、タイプ別(ローリスク・ミドルリスク・ハイリスク)に、どのようなアセットアロケーションを設定していけば良いのかを、配分図を踏まえて解説していきます!そして、初めに理解して頂きたいことがあります。

今回ご紹介するアセットアロケーションは、あくまで一例であり、人それぞれ好き嫌いもあれば、考え方も違いますので、この配分で上手くいくとは限りません。あくまで参考程度にあなたの状況を踏まえた上で運用して下さいね!

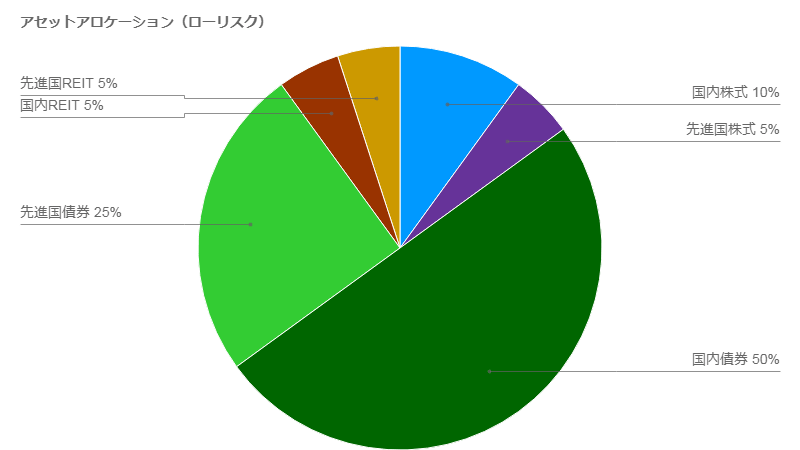

ローリスクのアセットアロケーション例

こちらは、アセットアロケーションのローリスクの配分図です。ローリスクということで、安全性の高い安定した国内債券の割合を50%に設定し、続いて先進国債券を25%と債券の割合を合計70%以上にしています。ローリスクということで、リターンはそれほど望めない割合ですが、リスクが少ないのも事実です。

ですから、ローリスクでそれなりのリターンを求めるのであれば、ある程度大きな金額を投資する必要があります。その他、少ない割合ながらも国内と先進国株式、不動産のREITにも分配して投資をしています。

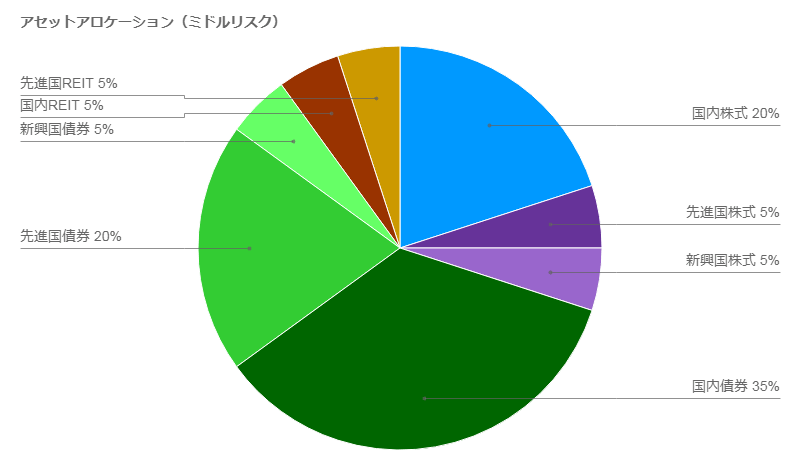

ミドルリスクのアセットアロケーション例

こちらは、アセットアロケーションのミドルリスクの配分図です。ミドルリスクということで、リスクを取り入れつつ、リターンもある程度得るために、債権の割合をローリスクよりも15%減らしました。

その上で分配したのは流動性のある国内株式へ10%、さらに先進国ではなく今後伸びる可能性のある新興国株式と債券に5%ずつ新たに分配しました。REITに関しては、他の割合を増やした分、そのままにしています。

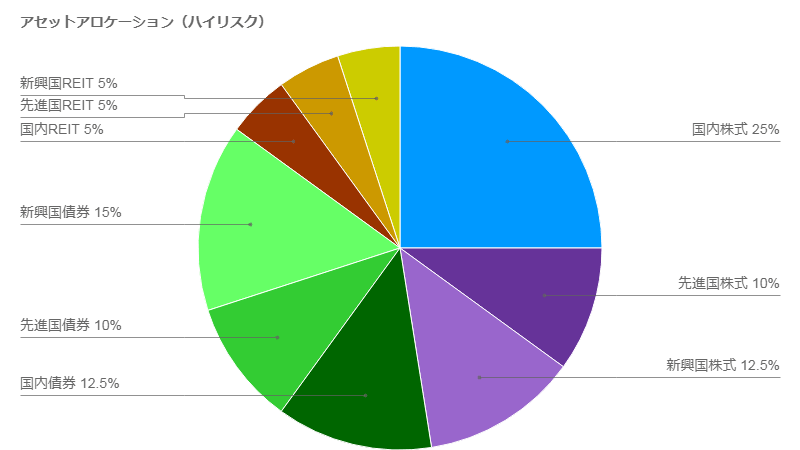

ハイリスクのアセットアロケーション例

こちらは、アセットアロケーションのハイリスクの分配図です。ハイリスクということで、流動性の高い株式の割合を約47%にまで増やしました。特に新興国株式の割合を一番増やし、新興国債券も増やすことで、積極的にリスクを取りつつリターンも求める形になります。

さらに、新興国REITも新たに取り入れています。新興国への投資は伸びしろが望める分、リスクも高めなのでここでは取り入れています。リスクに関しては、その人の考え方にもよるので、更にリスクを取る場合は、国内債券を株式へ配分する手段もあります。

アセットアロケーションの決め方(計算方法)の流れ

リスク許容度を決める

アセットアロケーションを決めるにあたって、まず行っておきたいことはリスク許容度を設定しておくことです。リスク許容度は、自分の保有している投資資金がどれだけ減っても大丈夫なのかを、設定しておきます。

リスク許容度の設定の仕方は、単純です。投資資金が100万円あったとして、元本が50万円まで減っても大丈夫という認識であればリスク許容度は-50%となります。

最終的には、想定される最大損失額も出していきますが、現時点ではご自身でおおよそどれくらいの損失なら許容出来るか決めておきましょう。

リスク許容度だけではなく、リターンも重要ですが、投資は何より損失をいかにコントロールできるかが重要となってきます。ですから、現状のご自身の投資金額に対するリスク許容度をしっかりと設定しておいてください。

あと、投資の原則として余剰金で行うことで、余裕のある判断が可能になります。アセットアロケーションを決める際には、無リスク資産(投資に使わない貯金や現金)を抜いた、余剰金でアセットを組むことも重要です。

アセットクラスのリスク度合いを理解する

アセットクラスとは、「流動性資産(預金や現金)」「国内株式」「国内債券」「先進国株式」「先進国債券」「新興国株式」「新興国債券」「国内REIT」「先進国RIET」「新興国RIET」などです。アセットアロケーションは、このアセットクラスを組み合わせることで形成します。

アセットクラスには、それぞれリスクの度合いが異なりますので、ご自身がどのように資産形成をしていきたいかで、アセットクラスの組み合わせが変わります。

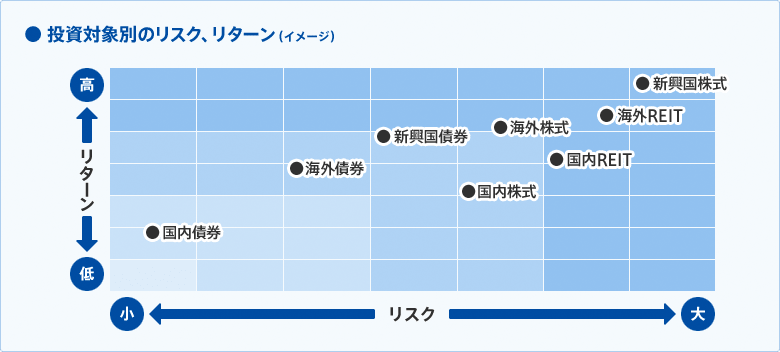

アセットクラスのリスク度合いは、以下の図のようになっています。

(沖縄海邦銀行から出典:https://www.kaiho-bank.co.jp/unyou/toushi_kiso/)

(沖縄海邦銀行から出典:https://www.kaiho-bank.co.jp/unyou/toushi_kiso/)

「【タイプ別】おすすめのアセットアロケーション」を参考にしてもらえれば、イメージが付きやすいと思います。リスクを抑えたい方は、国内債券の割合を多くして、新興国の金融商品は避けるべきです。逆にリターンを求める方は、株式やRIET、さらに新興国の株式などを積極的に投資を組み合わせていきましょう。

アセットアロケーションツールで期待リターンとリスクを計算する

アセットクラスの理解を深めたら、今度は実際にアセットアロケーションの期待リターンとリスクを出して行きましょう!

肝心の期待リターンとリスクの計算方法ですが、これはツールを使用して出した方が確実で早いので、ツールを使った方法をご紹介していきます。今回は、野村アセットマネジメントの「つみたて&分散シュミレーション 投信アシスト」で期待リターンとリスクを出してみます。

まずは、https://toshin-assist.jp/へアクセスします。

アクセスしたら「以下の内容に同意の上、投信アシストを利用する」という部分をクリックして同意します。

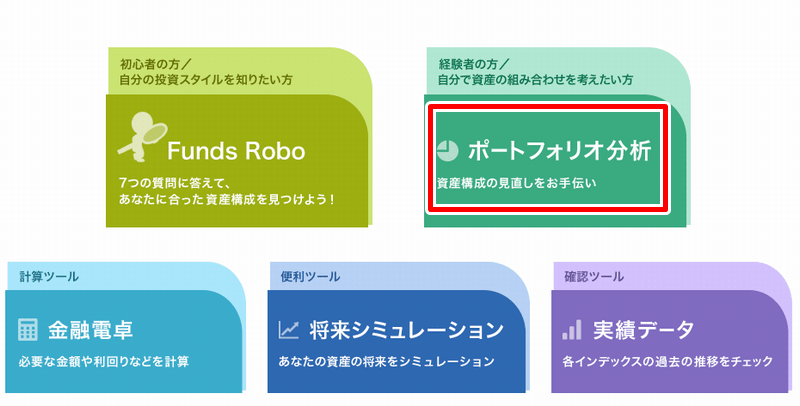

ポートフォリオ分析を選択します。

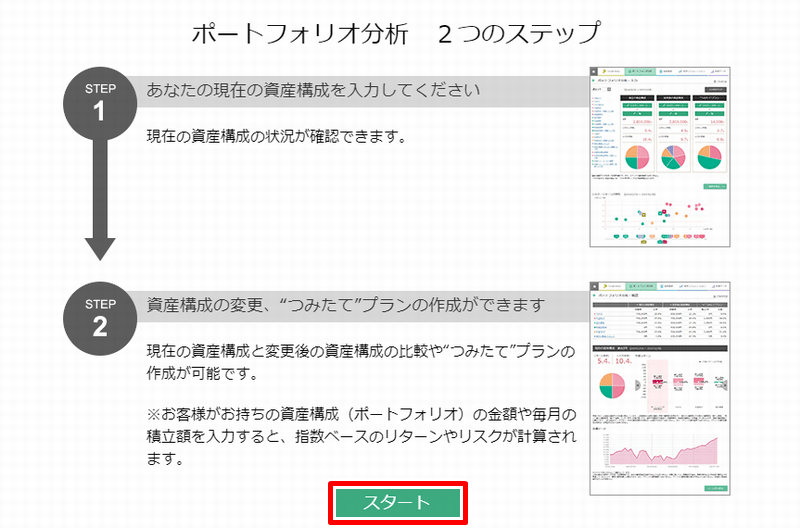

スタートをクリックします。

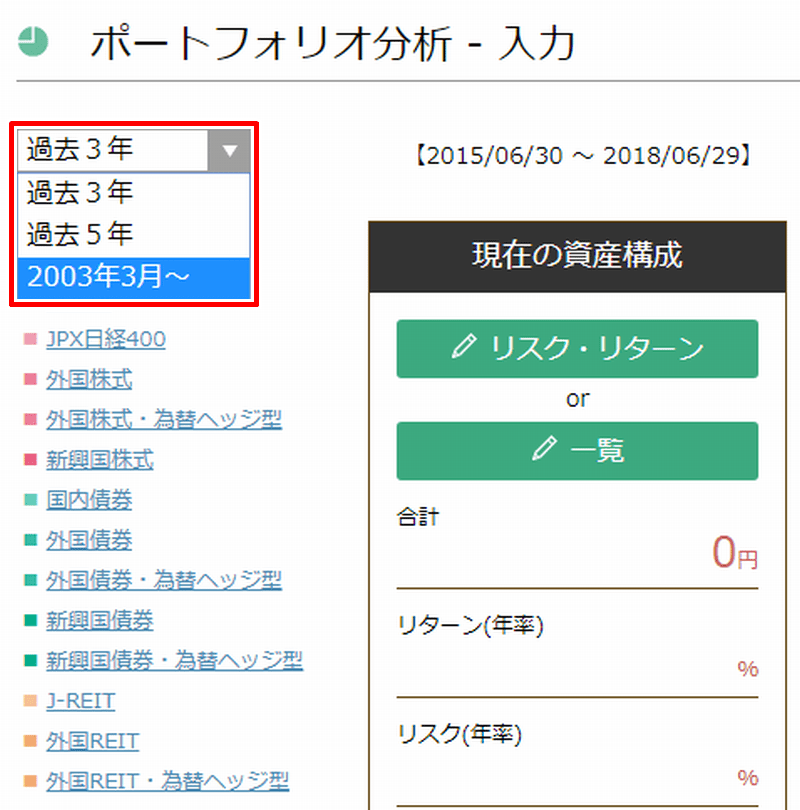

過去データの年数を選択します。

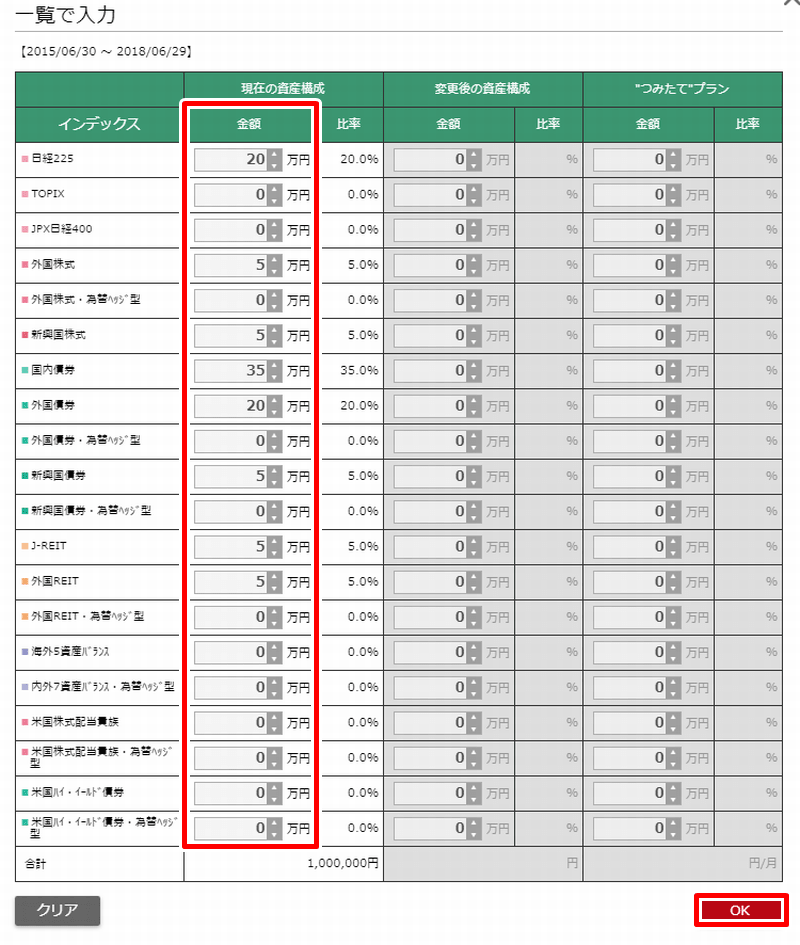

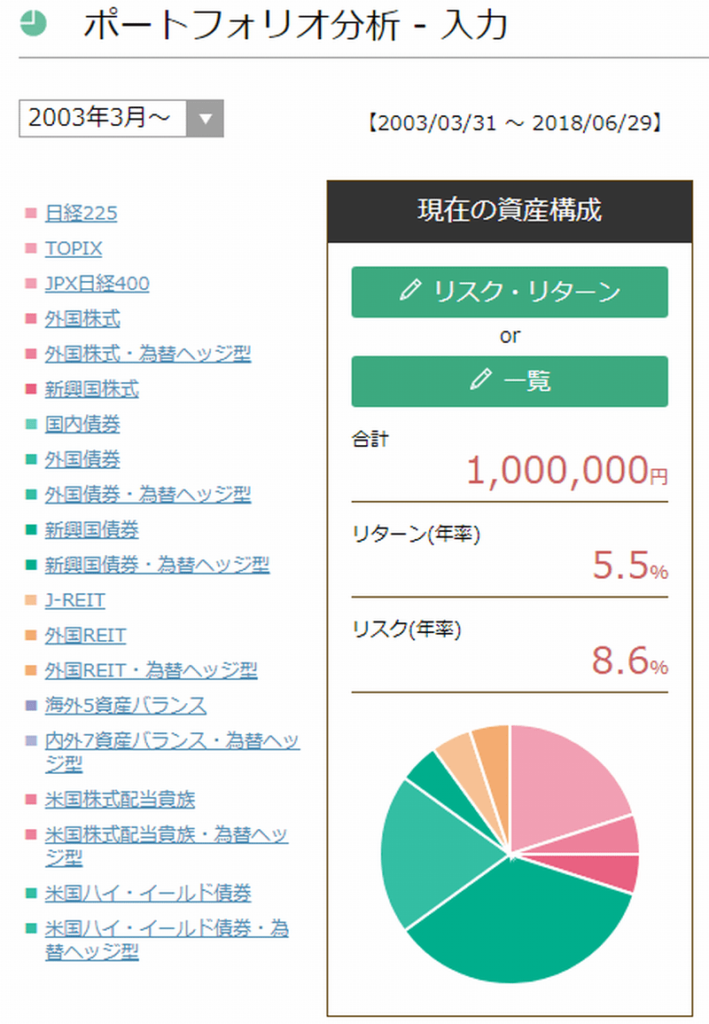

「リスク・リターン」か「一覧」を選択します。リスク・リターンはリスク度合いを見ながら金額ができて、一覧ではそのまま金額入力が行えます。ここでは一覧を選択してみます。それぞれ、投資したいアセットクラスの金額を割り振って、右下のOKをクリックします。

これで、選択したアセットクラスに対するアセットアロケーションの、期待リターンとリスクが表示されます。

当然、期待リターンとリスクの割合は、アセットクラスの種類と割り振る金額によって変化しますので、いろいろ試してみるといいでしょう。

実際の最大損失額を計算する

初めにリスク許容度を設定したと思いますが、ここでは最終段階として実際にリスク許容度に対して、自分で設定したアセットアロケーションの想定される最大損失額を計算してみましょう。自分のアセットアロケーションの、最大損失額がどのくらいなのかを知ることで、より詳細なリスク管理ができます。

分かりやすい額ならイメージも付きやすいですが、人それぞれ投資金額は異なりますので、パーセンテージだけではなく金額としても認識しておけば、よりイメージしやすいですね。

最大損失額を求めるには、以下の計算式で求められます。

想定される最大損失額=投資金額✕[期待リターン-(2✕標準偏差)]

標準偏差とはリスクのことです。

例として、350万円の投資金額でアセットアロケーションを組んだとします。この時の期待リターンは6.87%で、標準偏差(リスク)は18.36%としましょう。計算式としては以下のとおりです。

350万円✕[6.87%-(2✕18.36%)]=-104万4750円

つまり、設定したアセットアロケーションの想定される最大損失額は約105万円となります。単純に標準偏差だけでは、分かりづらい最大損失額を出すことで、リアルにリスクがイメージできたと思います。

決め方のまとめと本質を再認識する

まずは、ここまでの流れを整理します。

- リスク許容度を設定する

- アセットクラスのリスク度合いを選定する

- ツールを使用して期待リターンとリスク(標準偏差)を出す

- 想定される最大損失額を出す

ここまで行ったら、あとは最終的にそれらのデータで投資すべきか、今一度考えてみてください。リターンの割にリスクを取りすぎていないか?相関関係の高いアセットクラスばかりに投資していないか?などなど。

そして、アセットアロケーションの本質を改めて再認識しましょう。どれだけのリターンを出すかよりも、どれだけ損失を抑えながらリターンを出していくかという部分を重視してください。

わざわざ分散して投資するということは、リスクを抑えるための投資に他なりません。単純に、リスク度外視で一時的なリターンだけ求めるのなら、分散投資は必要ありませんからね。

なので、今一度アセットアロケーションの本質を理解して、自分の大切な資産をローリスクで運用させる為に、最適なアセットアロケーションを見極めていきましょう。

アセットアロケーションの計算シミュレーションツール

長期投資予想/アセットアロケーション分析(http://guide.fund-no-umi.com/tools/aa.html)

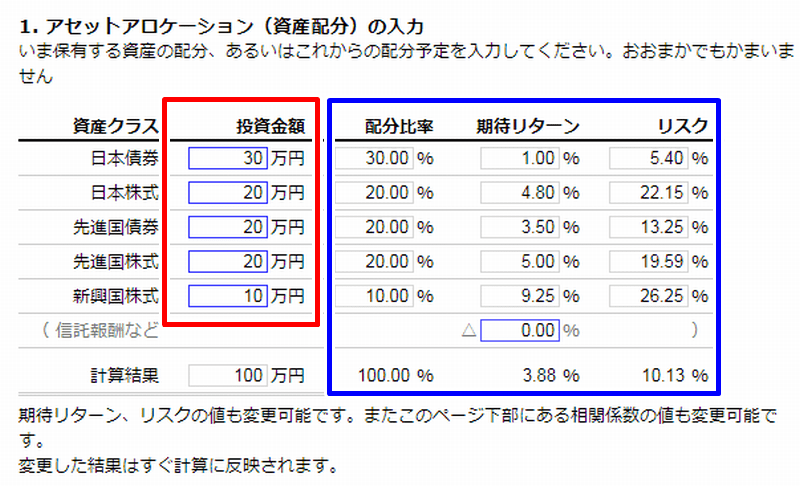

このツールでは「日本株式」「日本債権」「先進国株式」「先進国債券」「新興国株式」に対する、期待リターンとリスク、30年先までの長期投資による運用予想(積立投資も可能)、アセットアロケーション分析が、数字を入力するだけで行えます。

今後の予想や現在保有しているアセットクラスに対する分析が行なえます。

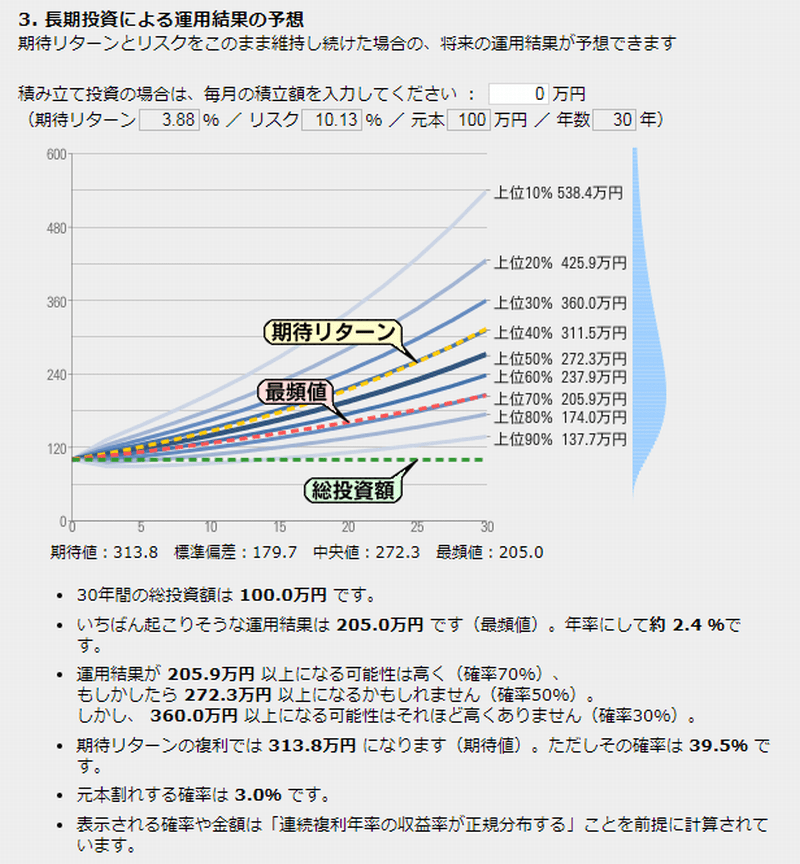

元本だけでなく、積立投資をした時の30年間分のアセットアロケーション予想も行えますので、長期で投資を考えている方には参考になると思います。それでは、ツールの使用方法をご紹介します。

使用方法は「1.アセットアロケーション(資産配分)の入力」のそれぞれの投資金額に今後投資する予定額、もしくは現在の投資額を入力するだけです。

入力すると、配分比率・期待リターン・リスクが自動計算で表示されます。

操作方法は以上です。

数字を入力すると、アセットアロケーションの期待リターンとリスクの円グラフを自動で作成してくれ、そのグラフをご自身のブログ等に貼ることも出来ます。貼り付け方法は、「このグラフをブログに貼る」をクリックすると、サイズ390✕170の円グラフのHTMLコードが表示されますので、ブログ等の適正な場所に貼り付けることで表示させることも出来ます。

30年分の長期投資運用結果予想も分かります。

毎月の積立金額を設定した場合の、運用結果予想も表示できます。

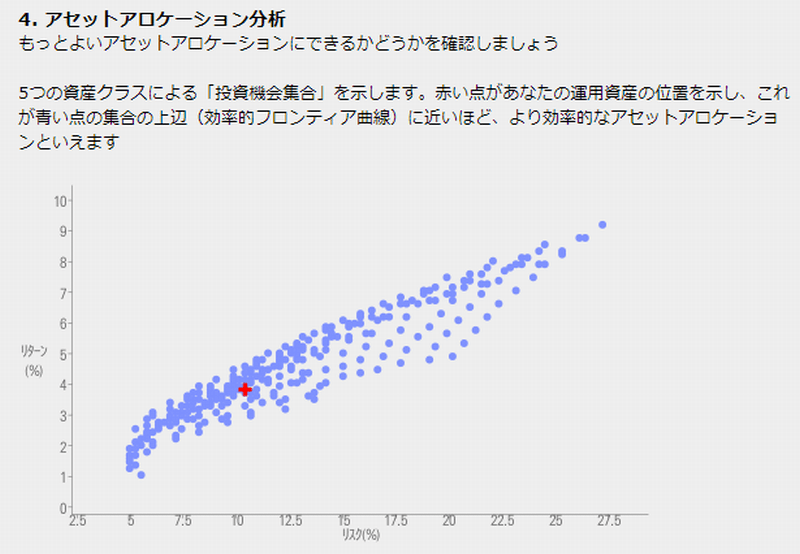

そして、現在のアセットアロケーションが、どれだけ効率的なのかを判断できる「効率的フロンティア曲線」から判断することも可能です。

アセットアロケーションの期待リターンやリスクの算定から、30年後の長期運用結果予想など分析ができるのと、なんと言っても使い方が簡単なのでおすすめです。

資産分配ツール(https://myindex.jp/user/myaa.php)

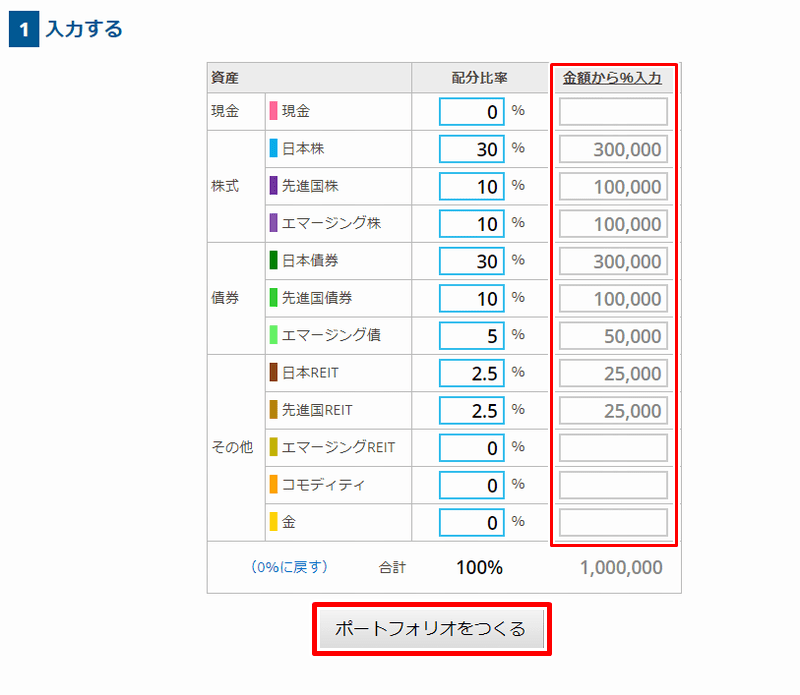

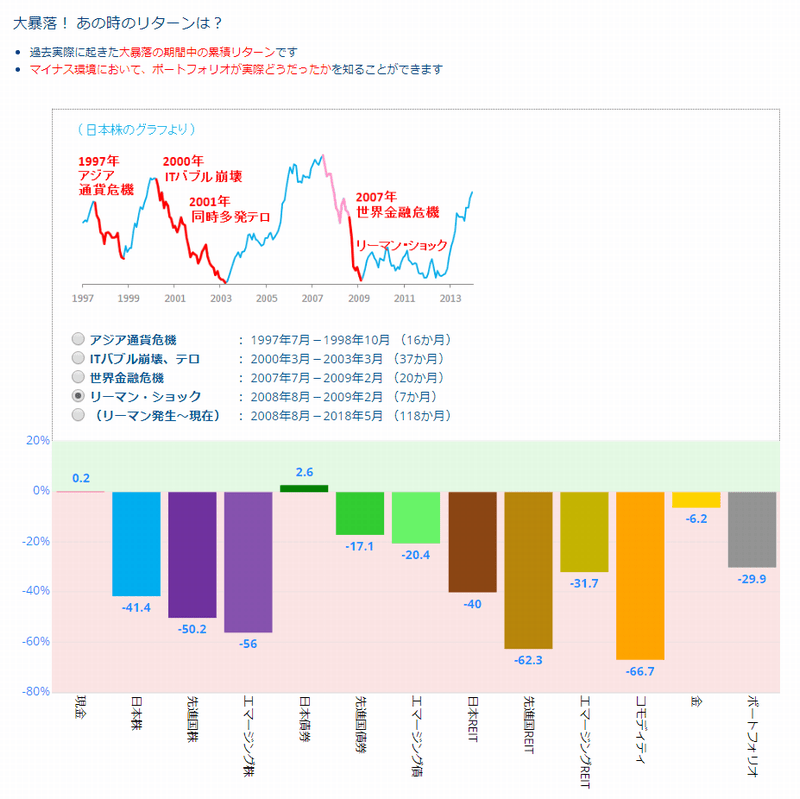

このツールでは「現金」「日本株式」「日本債権」「先進国株式」「先進国債券」「エマージング株(新興国株式)」「エマージング債(新興国債権)」「日本REIT」「先進国REIT」「エマージングREIT」「コモディティ」「金」と言った幅広いアセットクラスに対する、期待リターンとリスク、さらに期間別に資産状況がどう変化したのか、現在のアセットアロケーションで歴史的な大暴落が起こった時のシュミレーションなど、あらゆる角度から自分の資産分析や予想が出来ます。

左のサービスメニューの「資産配分ツール」をクリックします。

すると金額を入力する画面となります。それぞれの金額を入力していきます。入力後に「ポートフォリオをつくる」をクリックすると、いろいろなデータが表示されます。

操作方法は以上です。

次は、入力して見られる様々なデータの中から、特に注目すべきデータを見ていきましょう。

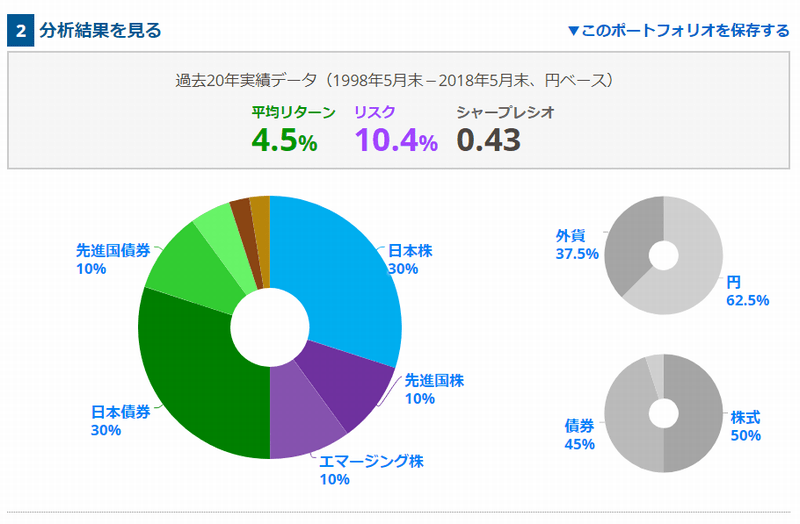

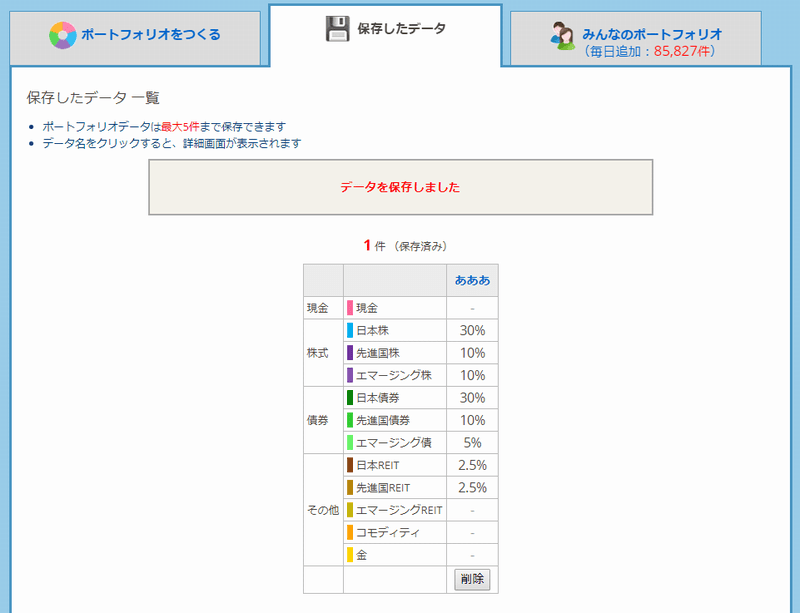

入力したアセットアロケーションに対する「平均リターン」「リスク」「シャープレシオ」が分かります。

シャープレシオについて簡単に説明すると、数字が大きいほど効率よくリターンが得られるという指標になります。リターンが少ないアセットアロケーションでも、シャープレシオを見た時に、リスクの数字によっては、リターンが多い方よりもシャープレシオが多い場合もありますので、効率のいいアセットアロケーションを見極められる便利な指標です。

このツールで特に面白いのが、歴史的な大暴落の時に、現在の組んでいるアセットクラスに対するリターンとリスクを知ることが出来ます。投資をしていれば思わぬ大暴落を経験することがありますが、そういった経験はそうそうあるものではないので、とてもいいシュミレーションデータが得られます。

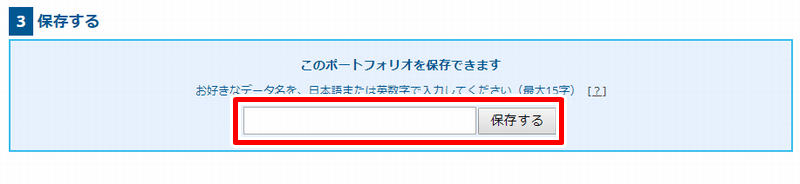

これらの出したデータは、ファイル名を指定することで保存も出来ます。

保存すると、「保存したデータ」で見ることが出来ます。

さらに、みんなのデータをも比べることが出来るので、自分のアセットアロケーションの参考にもなります。

アセットアロケーションの期待リターンやリスクはもちろん、歴史的な場面での予想リターンなど、あらゆる角度から分析出来るツールなので、じっくりとアセットアロケーションについて考えたい方にはおすすめです。

ポートフォリオアナライザー(https://www.valuetrust.net/tool/pfanalyzer.html)

このツールでは「国内株式」「先進国株式」「新興国株式」「国内債券」「先進国債券」「新興国債券」「国内REIT」「先進国REIT」「新興国REIT」「金」「預金」のアセットに対する、期待リターンやリスクの他に、分析を見ることが出来ます。

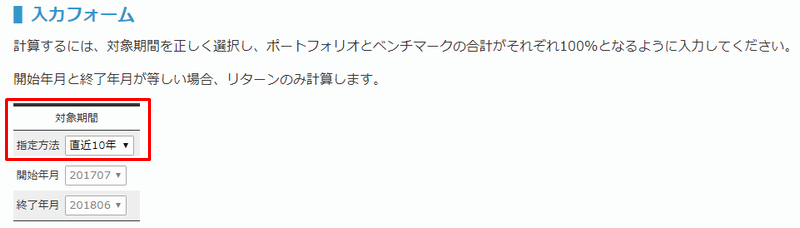

使用方法は、初めに対象期間を設定します。対象期間は任意の期間と、直近の~年という形で設定することが出来ます。

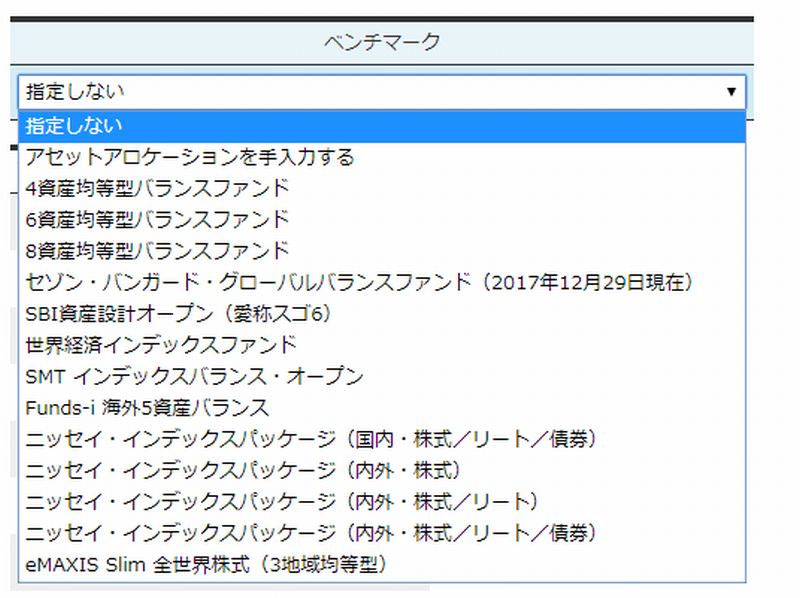

ポートフォリオアナライザーでは「ベンチマーク」が設定できます。

ここで言うベンチマークとは「基本配分率」のことです。初めてアセットアロケーションを組み合わせる際に、どのような配分にすればいいのか悩む方もいると思いますので、参考程度になると思います。

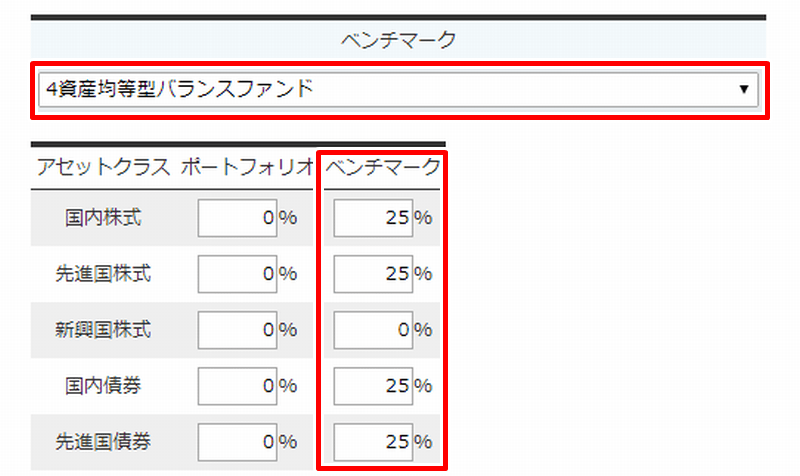

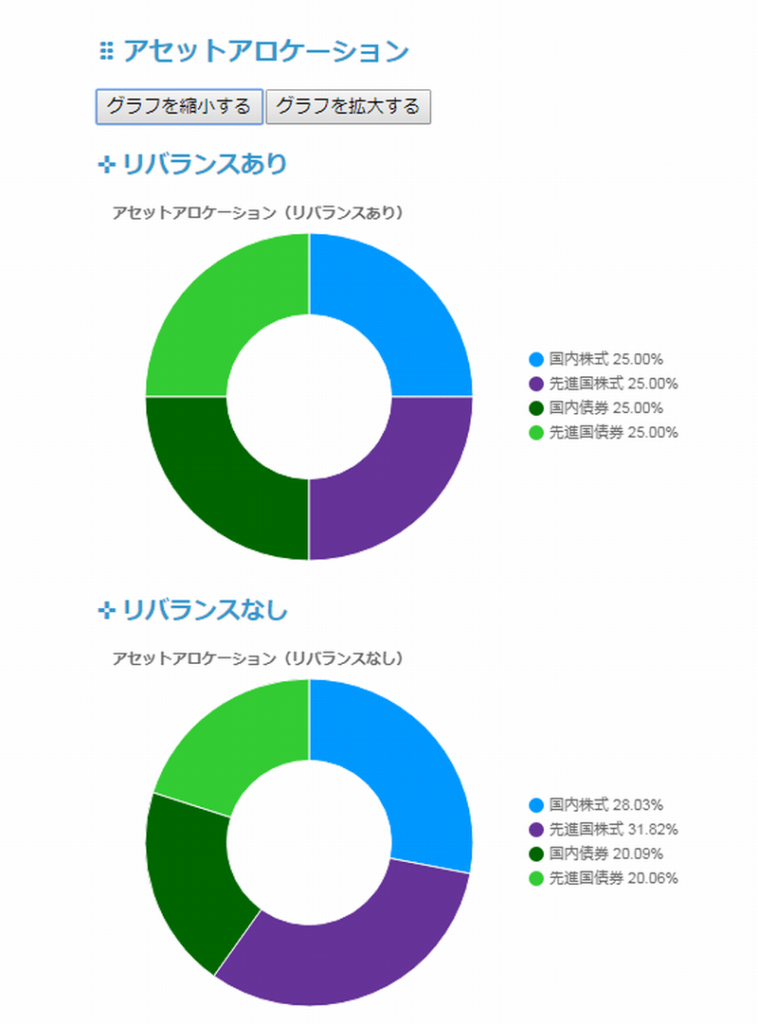

例えば、無難にローリスクなアセットアロケーションを組み合わせるなら「4資産均等型バランスファンド」を選択すると、「国内株式25%」「先進国株式25%」「国内債券25%」「先進国債権25%」という形で、均等に配分率を出してくれます。

もちろん、指定せずにご自身の配分率でそのまま入力することが出来ますので、次はそれぞれの配分を入力します。最後に「計算する」をクリックすると、様々な分析データが表示されます。

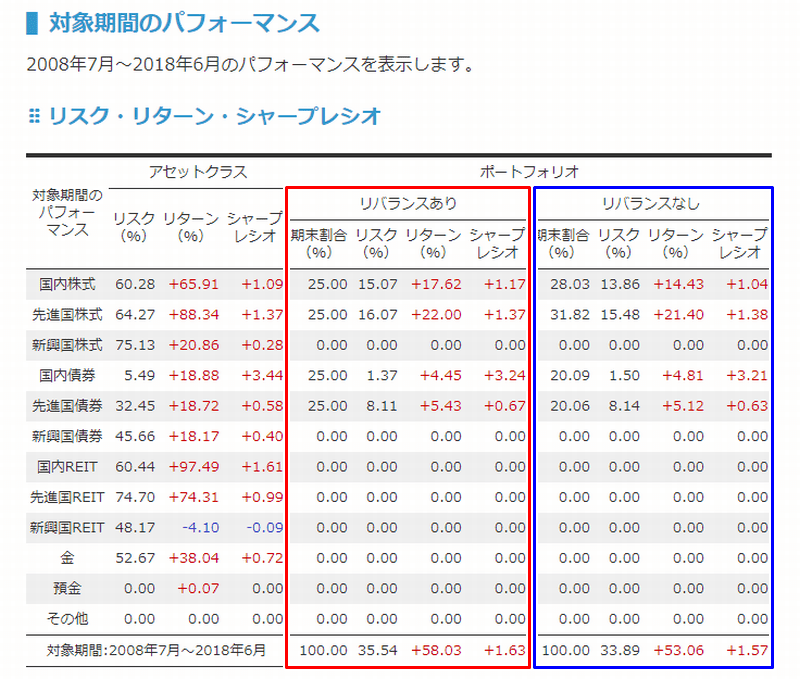

ここからは注目すべきデータをいくつかご紹介していきます。まずは対象期間内の「期待リターン」「リスク」「シャープレシオ」の詳細な数値です。ここでは「リバランスあり」「リバランスなし」のデータまで出してくれます。

リバランスとは、アセットアロケーションを一定期間後に再調整して、適正な運用をしていくことです。それぞれのアセットクラスは、当然変動していくので、1年後、5五年後、10年後に同じ変動はしない為、ある程度の期間でアセットアロケーションのバランスを整える必要があります。

リバランスをすることで、本来の期待リターンやリスクやシャープレシオに戻し、当初の計画通り効率よく運用していけるようになります。

アセットアロケーションでは、先程解説したリバランスの必要性がある、一定期間後のアセットアロケーションの変化が見られます。

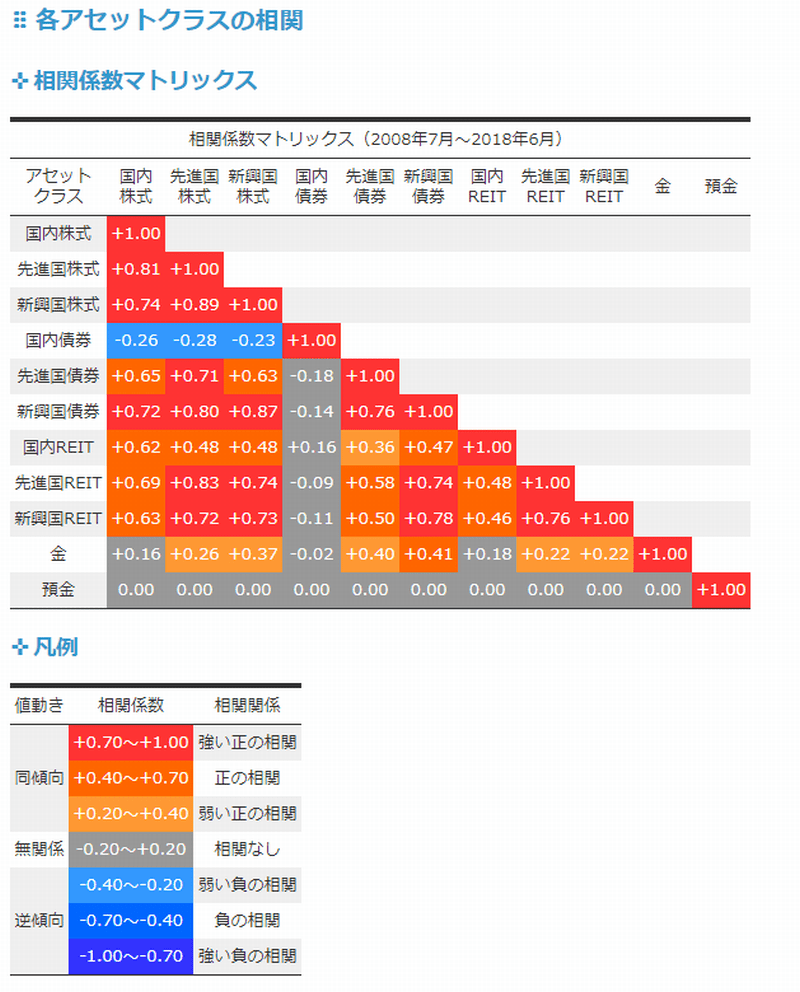

各アセットクラスの相関では、アセットクラスごとの相関関係が分かります。相関関係とは、アセットクラスそれぞれの変動の相関を表しています。

1に近いほど同じ動きをして、-1に近いほど逆の動きをするという意味です。凡例では、相関関係の数字の説明をしています。

アセットアロケーションでは、様々な金融商品を組み合わせて、分散投資していきますが、相関関係が高いほど同じ動きをします。同じ動きをするということは、最悪の事態になった時も同じ動きになり、リスクが増す要因になります。ですから、アセットアロケーションでは、相関関係の低い金融商品にも分散して投資するとリスクを減らすことが出来ます。

例えば、一般的には国内株式と国内債券の相関関係は低く、株式が上がれば債権は下がり、債権が上がれば株式が上がるといった動きをします。こうして、どちらかが下がってもどちらかが補なえるように、うまく組み合わせることも必要です。

アセットアロケーションの期待リターンやリスクはもちろん、シャープレシオや相関関係などの、投資に有利になる数値やデータも細かく分析できますので、より効率の良いアセットアロケーションを組みたい方にはおすすめです。