目次

ロボアイドバイザー(ロボアド)とは

ロボアドバイザーは、コンピュータープログラム(AI)を使って資産運用を本人の代わりに行ってくれるサービスです。自分の代わりに投資をしてもらうのが、投資信託です。その一種ともいうべきサービスで、AIに投資のアドバイスをしてもらったり、取引の全てを代行してもらうことができます。

一見すると、それまで投資のプロに代行してもらっていたものが、AIに置き換わっただけのように見えます。ところが、富裕層向けのサービスであったものが、ロボアドバイザーによって低コスト化されている点が異なります。

投資信託のいいところは、プロに代行してもらうことで、自分で投資の判断をするよりもリスクを減らせることです。しかし、資産が少ない場合は代行してもらう運用コストが気になって頼みづらいという問題がありました。

ロボアドバイザーに期待できることで、低コスト化によって少ない資産しかない人でも、投資信託を行えるということです。コストは、何も運用に必要なお金のことだけではありません。「年収はいくらか?」「資産はどれくらいか?」「運用目的は?」といった簡単な質問にいくつか答えるだけで、自分に最適な運用方針を自動で選んでくれるのです。

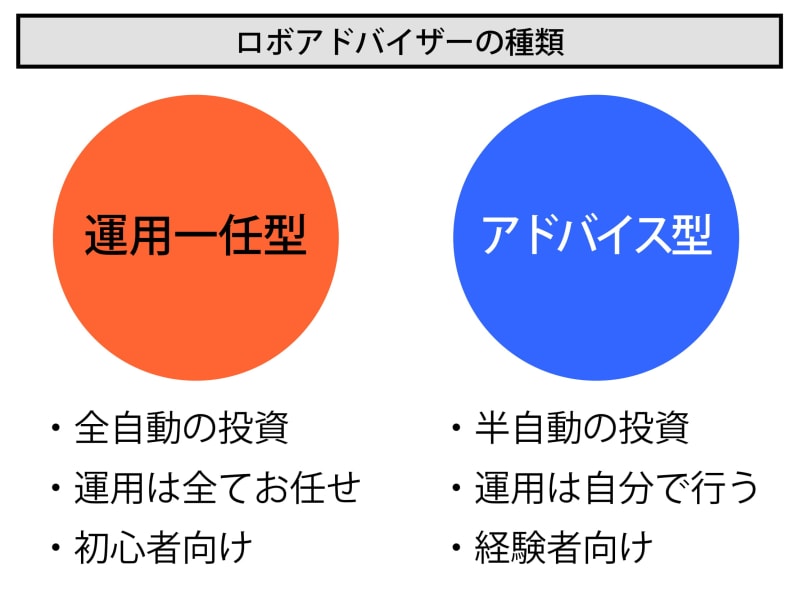

ちなみにロボアドバイザーには2つの種類があります。

運用一任型のロボアド

運用一任型は、投資に必要なほぼ全ての作業をプログラムにより完全自動で行うことができます。

具体的には「容認できるリスクの設定」「リスク許容度に基づいたポートフォリオ(何にどれくらい投資するべきかを分析したレポートのようなもの)の作成」「投資する商品の選定及び発注」「再投資」「リバランス(相場に合わせた投資バランスの見直し作業)」といった作業です。

投資の一切を任せ、完全放置できるのが運用一任型の特徴です。

アドバイス型のロボアド

アドバイス型は、「容認できるリスクの設定」や「リスク許容度に基づいたポートフォリオの作成」などの部分はプログラムに任せ、「投資する商品の選定及び発注」や「再投資」など、実際の取引の部分は自分で行う方式です。

運用一任型と比較すると利用できる機能が限られているため、アドバイス型はイメージ的には半自動型といったところです。

投資の一切を任せるなら完全放置ができる運用一任型、運用の仕方などの分析は任せるが投資自体は自分で行うならアドバイス型が適しています。

https://robo-invest.info/no0174/

ダイワファンドラップ概要

| 商号 | 大和証券株式会社(英文 : Daiwa Securities Co. Ltd.) |

|---|---|

| 本社所在地 | 〒100-6752 東京都千代田区丸の内一丁目9番1号 グラントウキョウ ノースタワー 電話(03)5555-2111(代表) |

| 登録番号 | 関東財務局長(金商)第108号 関東財務局長(5)第01412号 関東財務局長(代信)第60号 関東財務局長(銀代)第145号 |

| 開業 | 平成11年4月26日 |

| 沿革 | 大和証券グループのあゆみ |

| 代表者 | 代表取締役社長 中田 誠司 |

| 資本金 | 1,000億円 |

| 事業内容 | 有価証券等の売買、有価証券等の売買の媒介、取次又は代理、有価証券の引受等の金融商品取引業及びそれに付帯する事業 |

ダイワファンドラップを利用するのにおすすめな人

ダイワファンドラップでは、大口の取引をしたい人が向いているといえます。

【ダイワファンドラップの特徴】

様々なシミュレーション

東証1部上場企業

店頭取引ができる(300万円以上)

手数料を安く抑えたい

上記がダイワファンドラップの特長です。東証1部企業であるので信頼性は言うまでもないでしょう。大きな資金を預けても問題ないといえます。また、困った時は店舗があるのが心強いです。多くはネット上での対応のみなので、信用という意味ではダイワファンドラップは圧倒的に優れているといえます。

【おすすめな人】

大口取引で、長期的な運用をしたい人

ダイワファンドラップはこのような人が利用するのが望ましいでしょう。

またロボアドバイザーの運用手数料の高さが気になっている人は多いのではないでしょうか。

THEOや楽ラップといったロボアドバイザーは、運用手数料が約1.0%かかります。一方、投信工房では、運用手数料は無料で信託報酬の平均約0.38%程度しか支払わなくてすみます!

この運用手数料が気になり、ロボアドバイザーの使用に躊躇している人は投信工房をおすすめします。

ダイワファンドラップの利回り実積について

ダイワファンドラップオンラインでは、7種類のリスク水準があります。2017年1月27日~2018年7月6日までの利回りは下記の通りです。

より安定…3.2%

安定…4.1%

やや安定…5.7%

バランス…7.4%

やや積極…8.8%

積極…10.3%

より積極…12.4%

となっています。上記の利回りには手数料などは含まれていないので、実際にはもう少し低くなると思われます。

ダイワファンドラップの損失実積について

2017年1月27日~2018年7月6日までで、7種類のコースは損失はでていません。全ての利回り水準を平均すると、ダイワファンドラップオンラインの平均利回りは7.4%です。

ダイワファンドラップの手数料について

ダイワファンドラップの最低投資金額について

オンラインから申し込むダイワファンドラップオンラインの最低投資金額は、1万円以上となっています。また、ATMから大和証券の口座に入金する時にかかる振込手数料はこちらが負担します。

そのため、最低投資金額1万円+振込手数料が最低投資金額となります。

ちなみに店頭で申し込むダイワファンドラップは300万円以上が最低投資金額です。1万円から投資できるのはオンラインの方なので間違いのないようにしてください。

ダイワファンドラップの運用コース(リスク許容度について)

運用コース(リスク許容度)とは

ダイワファンドラップでは、7種類のリスク許容度にわかれます。リスク許容度は下記の通りです。

より安定

安定

やや安定

バランス

やや積極

積極

より積極

上から順にリスクが少ない運用方針となっています。最もリスクをとらない方針の「より安定」では、債券中心の運用となり資金を減らさないポートフォリオを構築します。

反対に一番下の「より積極」は、株式による運用が多くなり、多くのリターンを目指すポートフォリオを構築するようになっています。

おすすめの運用コース(リスク許容度)

年代によって、とれるリスクも変わってきます。ここでは、参考となる運用コースをご紹介します。

20代

若い年代の人は「やや積極型~より積極型」の運用がおすすめです。若いうちはどんどんリスクをとっていき、多くのリターンを目指すようにしましょう。リスクが高いと損失が出る可能性も高くなります。しかし、万が一損失がでても、仕事などの収入があるため、損失分はカバーできるので問題ないでしょう。

6つの質問項目のうち、5番目の質問の想定運用結果を「82万円~129万円」を選択し、次の質問で「チャンスと捉え、資金を追加する」を選択すると、「積極型」が提案されやすくなります。

30~40代

40歳以上からは資産を減らさないような運用の「やや安定」「バランス型」がおすすめです。仕事をしており、収入が若い頃と比べて高くなっているのであれば、引き続き「積極型」で運用しても構わないでしょう。

家庭を持つようになり、子育てをするとなればさほどリスクを減らしていき、減らさないようにしていくのがいいです。

バランス型を提案されるには5番目の質問を「92万円~114万円」にし、次の質問で「しばらく様子をみる」を選択する選ばれやすくなります。

50歳以上

このぐらいの年代であれば、仕事を辞める人がでてきます。そのため、運用する資金は、いままでの貯金や退職金、老後の人であれば年金といった、あまり減らしたくない資産を運用することになります。

このような資産の運用は、いままでよりもリスクを大幅に減らし、資産を維持するように運用する「安定型」をおすすめします。

こちらは債権の利回りといった安定収入がメインになるので、投資した金額が減るリスクはほとんどありません。

5番目の質問を「96万円~108万円」にし、次の質問で「運用の終了を検討する」を選択する選ばれやすくなります。

以上、年代別に合わせた運用コースをご紹介しました。リスクをどれだけとれるか?ということをふまえて、それぞれ自分に合う運用コースを探していくのがいいでしょう。

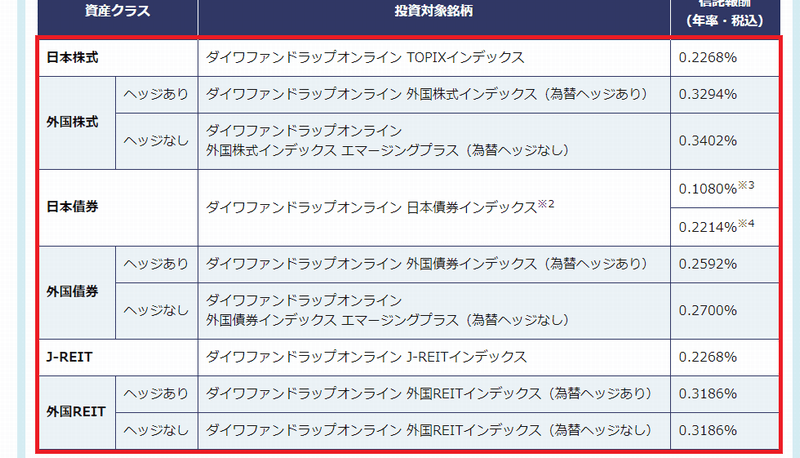

ダイワファンドラップの主な取り扱い案件

運用コースによって、9種類の銘柄を振り分けます。ですが、大きく分けると6銘柄で為替ヘッジありか、なし、といった振り分けになります。

日本株式

「ダイワファンドラップオンライン TOPIXインデックス」に投資します。東証株価指数(TOPIX)に連動するように運用するファンドです。日本を代表する企業である、トヨタ自動車といった大企業の株式中心に運用します。

外国株式

「ダイワファンドラップオンライン 外国株式インデックス」に投資します。 MSCIコクサイ指数に連動するように運用するファンドです。日本国以外の先進国が投資対象となっています。

こちらは為替ヘッジあり、なしの2種類に分かれて資産を配分します。

日本債権

「ダイワファンドラップオンライン 日本債権インデックス」に投資します。日本の国債、地方債といった公社債で運用するファンドです。

外国債券

「ダイワファンドラップオンライン 外国債券インデックス」に投資します。FTSE世界国債インデックスに連動するファンドです。日本以外の先進国、アメリカやイギリス、ドイツといった23か国の債券に投資します。

こちらも為替ヘッジあり、なしの2種類あります。

J-REIT

「ダイワファンドラップオンライン J-REITインデックス」に投資します。

東証REIT指数に連動するように運用するファンドです。

外国REIT

「ダイワファンドラップオンライン 外国REITインデックス 」というS&P先進国REIT指数に連動するように運用するファンドです。先進国360のREITで構成されています。こちらも為替ヘッジあり、なしの2種類あります。

※これらの個別銘柄をマザーファンド(複数の銘柄をまとめるファンド)を通じて、投資していきます。ですので、正式なマザーファンドの名称は違いが出る場合があるのでご了承ください。

ダイワファンドラップの評判・口コミ

ダイワファンドラップは、リーマンの時でさえ損失を出さずに優先して取り引きしてくれるというので使わない資金を入れたけど、本当ゆっくり(;´ェ`) pic.twitter.com/F0F71t5fMi

— ネムサ-COMSAの箱舟NO22 (@tornqvist0226) 2018年1月24日

ジリジリですが、資産が増えているのがわかりますね。この方の運用方針がわからないですが、リスクをとらない方針であれば、このように少しづつ増えていく感じになります。いずれにしても、長期的に結果を見ないとなんともいえないところです。

ダイワファンドラップのキャンペーン情報

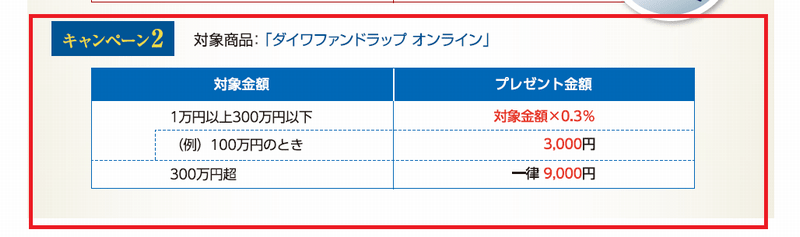

①2兆円突破記念キャンペーン

新規で運用開始した方が対象となっているキャンペーンです。運用開始した資金が対象となっており、100万円運用した場合は「100万円×0.3%=3000円」がプレゼントされます。300万円を超えた場合は9000円までとなっているキャンペーン。

7月31日までとなっています。

こちらのキャンペーンは、店頭取引のダイワファンドラップも対象となっています。

②ダイワで積立投資スタートキャンペーン

ファンドラップオンライン定期積立サービスに申し込むことで、現金が最大3,000円受け取れます。

キャンペーン条件は、以下の通りです。

- 2018年4月2日(月)~2018年9月28(金)までの申込期間中に登録していること

- 2018年3月30日(金)時点で、NISA口座(NISA、つみたてNISA)の投信積立が未登録であること

- 2018年4月2日(月)~2019年3月29日まで定期積立サービスの契約を継続していること

プレゼント金額は累計積立金額によって異なります。

| 10万円以上20万円未満 | 1,000円 |

|---|---|

| 20万円以上30万円未満 | 2,000円 |

| 30万円以上 | 3,000円 |

また、キャンペーンはファンドラップオンライン定期積立サービスだけでなく「NISA投信積立」、「つみたてNISA投信積立」の申込みでも適用されます。

NISAでの利用は可能?

なし

iDeCoでの利用は可能?

なし