目次

ロボアイドバイザー(ロボアド)とは

ロボアドバイザーは、コンピュータープログラム(AI)を使って資産運用を本人の代わりに行ってくれるサービスです。自分の代わりに投資をしてもらうのが、投資信託です。その一種ともいうべきサービスで、AIに投資のアドバイスをしてもらったり、取引の全てを代行してもらうことができます。

一見すると、それまで投資のプロに代行してもらっていたものが、AIに置き換わっただけのように見えます。ところが、富裕層向けのサービスであったものが、ロボアドバイザーによって低コスト化されている点が異なります。

投資信託のいいところは、プロに代行してもらうことで、自分で投資の判断をするよりもリスクを減らせることです。しかし、資産が少ない場合は代行してもらう運用コストが気になって頼みづらいという問題がありました。

ロボアドバイザーに期待できることで、低コスト化によって少ない資産しかない人でも、投資信託を行えるということです。コストは、何も運用に必要なお金のことだけではありません。「年収はいくらか?」「資産はどれくらいか?」「運用目的は?」といった簡単な質問にいくつか答えるだけで、自分に最適な運用方針を自動で選んでくれるのです。

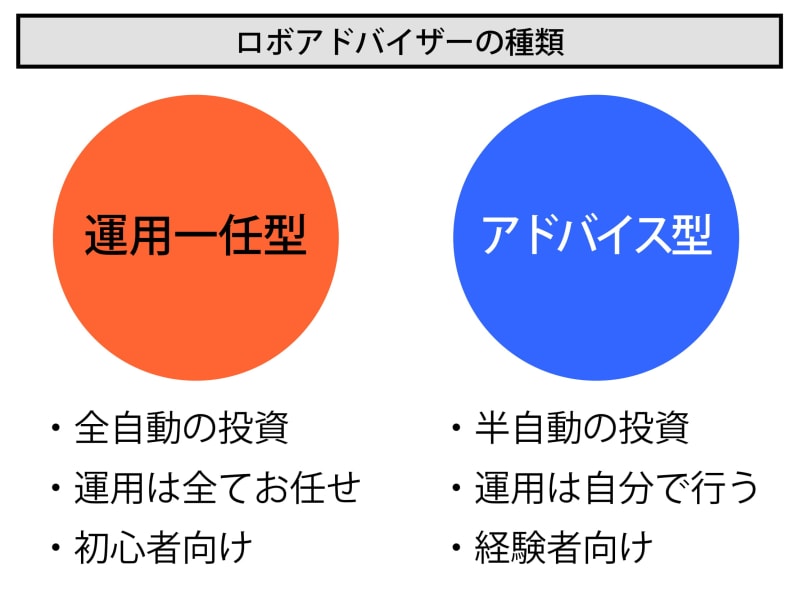

ちなみにロボアドバイザーには2つの種類があります。

運用一任型のロボアド

運用一任型は、投資に必要なほぼ全ての作業をプログラムにより完全自動で行うことができます。

具体的には「容認できるリスクの設定」「リスク許容度に基づいたポートフォリオ(何にどれくらい投資するべきかを分析したレポートのようなもの)の作成」「投資する商品の選定及び発注」「再投資」「リバランス(相場に合わせた投資バランスの見直し作業)」といった作業です。

投資の一切を任せ、完全放置できるのが運用一任型の特徴です。

アドバイス型のロボアド

アドバイス型は、「容認できるリスクの設定」や「リスク許容度に基づいたポートフォリオの作成」などの部分はプログラムに任せ、「投資する商品の選定及び発注」や「再投資」など、実際の取引の部分は自分で行う方式です。

運用一任型と比較すると利用できる機能が限られているため、アドバイス型はイメージ的には半自動型といったところです。

投資の一切を任せるなら完全放置ができる運用一任型、運用の仕方などの分析は任せるが投資自体は自分で行うならアドバイス型が適しています。

https://robo-invest.info/no0174/

SBIファンドロボ概要

| 商号 | 株式会社SBI証券 SBI SECURITIES Co.,Ltd. |

|---|---|

| 金融商品取引業者登録番号 | 関東財務局長(金商)第44号(2007/9/30) |

| 銀行代理業者許可番号 | 関東財務局長(銀代)第12号(2007/9/19) |

| 代表執行役社長 | 森田 敏夫 |

| 本店所在地 | 東京都港区六本木1-6-1 電話:03-5562-7210 (代表) |

| 資本金 (2018/6/30現在) | 483億2,313万円 |

| 発行済株式総数 (2018/6/30現在) | 3,469,559株 |

| 決算期 | 3月 |

| 加入している協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人 第二種金融商品取引業協会 |

| 加入している投資者保護基金 | 日本投資者保護基金 |

SBIファンドロボを利用するのにおすすめな人

SBIファンドロボは、長期的に運用したい人が向いています。

【SBIファンドロボの特徴】

SBIグループの安全性

アドバイス型なので自身で市況に合わせた投資信託を選択できる

手数料が高め

客観的な意見を求めている人

このような特徴を持っているのがSBIファンドロボです。アドバイス型と呼ばれ、提案された銘柄は自分で購入する、管理する、といったことをしなければなりません。

例えば、値下がりしたときには、売却したらいいのか、追加で購入したらいいのか、という判断は全て自分自身で行わなければならないため、投資初心者の人や投資に時間が避けない人には向いていません。

ですが、大手のSBIグループであるため、資金を預ける信頼性は抜群といえます。

というわけで、長期的に運用したい人はSBIファンドロボの活用はおすすめです。対して、投資初心者や投資に時間をかけたくない人は向いていないので、他社の投資一任型のロボアドバイザーを活用するといいでしょう。

SBIファンドロボの利回り実積について

実績ありません

SBIファンドロボの損失実積について

実績ありません

SBIファンドロボの手数料について

SBIファンドロボの最低投資金額について

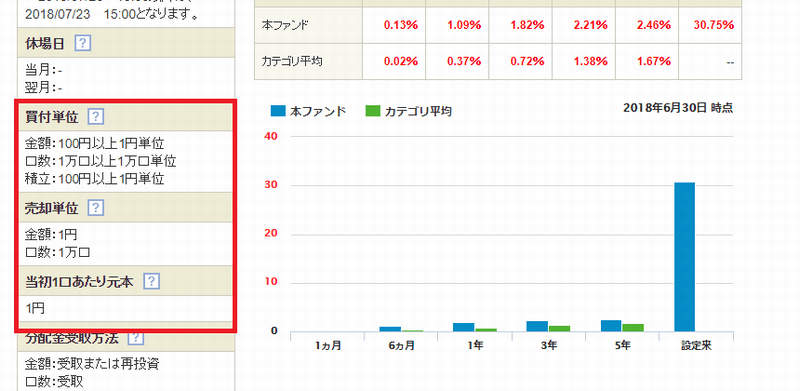

SBIの最低投資金額は、投資信託の銘柄によって違います。買付方法は、金額での買付と口数での買付の2通りあり、それぞれ最低投資金額が違います。

上記の画像は、「堅実派」の時に提案された投資信託です。赤枠内にある金額、口数が最低投資金額となります。

上記画像の赤枠の金額欄では、「100円以上1円単位」となっているので、100円が最低投資金額です。金額での買付方法を選択すると、100円で購入できます。

口数での買付は、「口数:1万口以上1万口単位」となっています。この場合は、赤枠内の「当初1口あたり元本」に記載されている金額をみます。1口あたり1円となっているので、口数で買付をする場合は最低1万円以上が必要になります。

ファンドによって、違うので画像の赤枠内の箇所を確認するようにしてみてください。

SBIファンドロボの運用コース(リスク許容度について)

運用コース(リスク許容度)とは

SBIファンドロボは、5種類の投資家のタイプに分けられます。

堅実派

堅実に運用していくコースです。保守的な回答をすると選択されやすいです。基本的に資産を減らない運用をするので、債券に投資する投資信託を提案されます。

やや堅実派

堅実よりも、若干リスクをとる回答をすると選択されます。基本的には堅実派と同じで、債券中心の運用になりますが、リスク資産の株式での運用をする党信託を提案されます。

標準派

株式と債券のバランスがとれた投資信託を提案されます。

やや積極派

積極的にリターンを目指していくため、海外の株式にも投資する投資信託を提案されるようになります。リスクが高くなってくるので、損失になる可能性もありますが、市況次第で思わぬリターンを得ることができます。

積極派

ほとんど、株式でのみ運用する投資信託で運用します。しかも、新興国中心のインドといった国に投資していきます。そのため、リスクも高いですが、リターンも大幅に高くなります。リスクを積極的にとる回答を選択すると選ばれやすいです。

おすすめの運用コース(リスク許容度)

年代によって、とれるリスクも変わってきます。ここでは、参考となる運用コースをご紹介します。

20代

若い年代の人は「やや積極派~積極派」の運用がおすすめです。若いうちはどんどんリスクをとっていき、多くのリターンを目指すようにしましょう。リスクが高いと損失が出る可能性も高くなりますが、その損失をカバーできる収入を稼ぐ力、また時間が十分にあるので、リスクをとるこのタイプがおすすめです。

5番目の質問を「70万円~144万円」の回答を選ぶと提案されやすくなります。

この後の質問で、国内か海外に投資するかの選択は、ご自身で選択してください。

30~40代

40歳以上からは資産を減らさないような運用の「やや積極派」「標準派」がおすすめです。仕事をしており、収入が若い頃と比べて高くなっているのであれば、引き続き「積極派」で運用しても問題ありません。

ですが、家庭を持つようになり、子育てをするとなればリスクを減らしてくいき、資産を減らさないようにしたいところです。

標準派を提案されるためには、5番目の質問を「86万円~127万円」を選択すると提案されます。

50歳以上

このぐらいの年代であれば、仕事を辞める人もいると思います。そのため、運用する資金は、いままでの貯金や退職金、老後の人であれば年金といった、あまり減らしたくない資産を運用することになります。

このような資産の運用は、いままでよりもリスクを大幅に減らし、資産を維持するように運用する「堅実派」をおすすめします。

「堅実派」の運用は、債券中心なので、ほぼ資産を減らさずに運用できます。

5番目の質問を「96万円~106万円」を選択するようにしましょう。

以上、年代別に合わせた運用コースをご紹介しました。リスクをどれだけとれるか?ということをふまえて、それぞれ自分に合う運用コースを探していくのがいいでしょう。

SBIファンドロボの主な取り扱い案件

SBIファンドロボは、複数の質問から適したリスク水準を判定し、過去の運用成績が良好な投資信託を提案するサービスです。そのため、提案される投資信託は人によって違います。

ここでは、5種類のリスク水準によって、選ばれる投資信託の1例を紹介します。

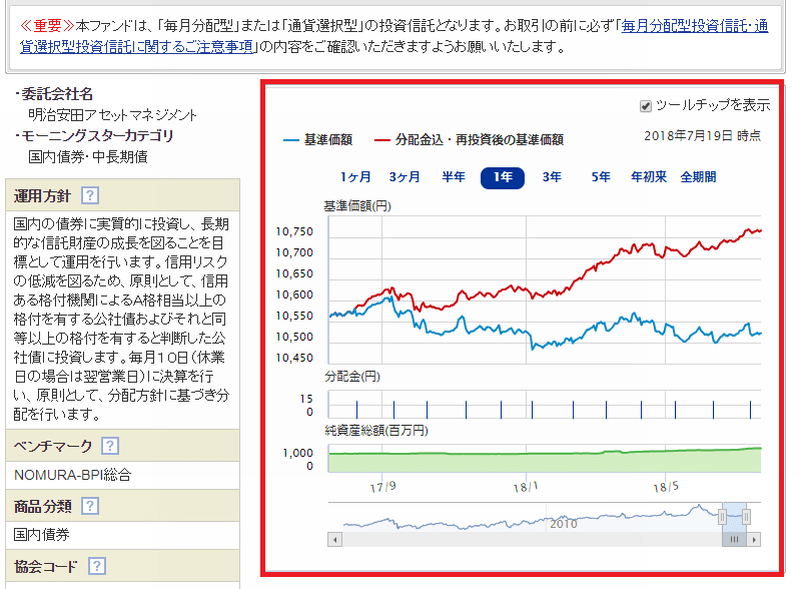

明治安田-明治安田日本債券オープン

リスク水準が堅実派の時に提案される投資信託です。委託会社は明治安田アセットマネジメントになります。

こちらのファンドは、国内の短期債券、中期債券に98%投資します。上記画像は、ファンドの運用成績をチャートで表したのもですが、分配金込み(赤線)では右肩上がりに上昇しており、結果をだしているのがわかります。

リスクが低いので、堅実派が対象となったときに提案されやすい投資信託です。

SBI-中小型成長株ファンド-ネクストジャパン-

リスク水準が標準時に提案される投資信託です。委託会社はSBIアセットマネジメント。

国内の中小型株に98%投資します。具体的には船井総研やレーザーテックといった企業に投資します。この投資信託の場合は、金額での買付ができなく口数での購入のみとなっており、1万円以上が最低投資金額です。

新生-新生・UTIインドファンド

リスク水準が積極的の時に提案される投資信託です。また、投資してみたい地域を海外に設定するとこのような投資信託が選ばれやすいです。

名前からもわかるように、インドの株式市場に96%投資を行います。海外での投資はリターンも高いですが、国際要因などで思わぬ損失もあるので注意が必要です。

以上、3銘柄紹介しました。投資の地域の設定などを細かく設定すると、提案される投資信託も変わってきます。色々試してみて、自分で投資したい!と思える銘柄を探してみてはいかがでしょうか。

SBIファンドロボの評判・口コミ

SBI証券の新サービス「SBI-ファンドロボ」なるものを試してみたよ。

オススメの運用スタイルは「やや積極派」だそうな。 オススメされたのはあんまり聞いたことないファンドだ…w pic.twitter.com/R5jQ6qyxhh— 20代怠け者@「NZ車旅ワーホリ紀行」発売中! (@20sInvest) 2016年8月9日

SBI証券の「SBI-ファンドロボ」無料診断で自分に最適な投資信託を提案された話https://t.co/J9kPf8iiuZ

面白い診断で、「みのりの投信」をオススメされました。1年前から投資していたら、16万円増えていたそうです。 pic.twitter.com/6unN7bgMW0

— らふらく更新用@ブログで生活しています (@guppaon1) 2017年5月5日

積極派のインド投信だった笑 RT @sbigroup: SBI証券より話題のロボットアドバイザー「SBI‐ファンドロボ」が登場しました!

質問に答えるだけでお客さまにぴったりな投資信託をご提案… https://t.co/NvRMp6jKX0— reichel_rainbow (@reichel_rainbow) 2016年8月19日

SBIの診断はユニークなのは納得です。様々な投資信託を提案してくれるので、使っていて面白いです。

さらに資産も増える投資信託を提案してくれるので、ぜひ使用してみたくなります。また、下の方の話でもありますが、

「積極派」はインド株を提案されるのが多いです。積極派の時のバリエーションが、もっと増えてくれるとさらに使いやすくなりそうです。

SBIファンドロボのキャンペーン情報

①新規口座開設キャンペーン

SBI証券の総合口座を開設し、各種取引をすることで、特典獲得のチャンス。

投資信託の買付で現金最大65,000円がもらえます。条件は以下の通り。

- 2018年8月31日までに証券口座開設の申込みをする

- 2018年9月14日までに必要書類の返送等を済ませ、証券総合口座を開設する

- 2018年9月28日までに、投資信託買付を一定額以上行う

買付の額によってもらえる金額が異なります。

| 30万円~100万円未満 | 1,000円 |

|---|---|

| 100万円~200万円未満 | 2,000円 |

| 200万円~300万円未満 | 5,000円 |

| 300万円~500万円未満 | 15,000円 |

| 500万円~1,000万円未満 | 30,000円 |

| 1,000万円以上 | 65,000円 |

②投信マイレージサービス

投資信託の月間平均保有額に応じてSBIポイントが貰えるサービスです。売買を行った月も獲得でき、現金や他のポイント、商品に交換してもらえます。特に現金と交換することで、実質的な手数料を安くできます。

ポイント付与の条件は以下の通りです。

月間平均保有額が1,000万円未満の場合は年率0.1%

月間平均保有額が1,000万円以上で年率0.2%

指定銘柄により年率0.05%、0.03%、0%のものも